De onderwerpen die worden besproken in dit artikel:

Aandeel AT&T

AT&T is een toonaangevende aanbieder van telecommunicatiediensten, technologiediensten en mediadiensten. Hun hoofzetel is gevestigd in Dallas. De voorganger van AT&T is opgericht in 1880. Meer dan 100 jaar heeft de onderneming de telecommunicatie-industrie gedomineerd. Het bedrijf creëerde een monopolie over de grootste delen van Noord-Amerika en werd één van de machtigste bedrijven van de Verenigde Staten. In 1984 heeft de Amerikaanse overheid beslist dat het bedrijf zich moest opsplitsen om deze monopolie te doorbreken. Uit deze splitsing is het huidige AT&T ontstaan. Momenteel werken er 243.350 mensen voor het bedrijf. Het huidige AT&T is opgesplitst in drie bedrijfsonderdelen: Communications, WarnerMedia en Latin America.

Communications

Het communicatiesegment is goed voor bijna 80 procent van de omzet van AT&T. Dit bedrijfsonderdeel omvat onder andere de inkomsten van gsm-abonnementen en van betaaltelevisie. Momenteel hebben 94 miljoen mensen een gsm-abonnement bij AT&T. De grootste concurrenten van AT&T zijn op dit vlak het aandeel Verizon en aandeel T-Mobile. Ook zij hebben tussen de 90 en 100 miljoen abonnees.

WarnerMedia

WarnerMedia is één van de grootste mediaconglomeraten ter wereld. Dit bedrijfssegment van AT&T is goed voor bijna 20 procent van de omzet en kan nog eens opgedeeld worden in drie bedrijfsonderdelen:

- Turner Broadcasting System, een aanbieder van kabeltelevisie-netwerken zoals CNN en Cartoon Network

- Warner Bros, de tweede grootste filmstudio van Noord-Amerika na Walt Disney. Onder meer de films van Harry Potter zijn door hen geproduceerd

- Home Box Office (HBO), een televisienetwerk dat onder meer zelfgemaakte films en series produceert, zoals ‘Chernobyl’

In mei 2020 lanceerde HBO samen met AT&T een nieuw streamingplatform HBO Max. Hiermee wil AT&T de concurrentie aangaan met Netflix en Disney+. Op HBO Max wordt content aangeboden van WarnerMedia. Momenteel telt het platform al 38 miljoen abonnees in de Verenigde Staten. Dat is meer dan AT&T hoopte te bereiken in 2020. Terwijl HBO Max de groeiverwachtingen overtreft kwam hun concurrent Netflix met groeicijfers uit die lager waren dan voorgaande kwartalen.

Latin America

Dit bedrijfsonderdeel is goed voor slechts een klein deel van de omzet. Ze leveren draadloze diensten en apparatuur aan klanten in Mexico en bieden betaaltelevisie aan in Zuid-Amerika en het Caribisch gebied.

Sterke en zwakke punten AT&T

Het dividend van het aandeel AT&T is misschien wel hun grootste troef, maar dat wordt net als de grote schuldenberg waar het bedrijf momenteel op zit uitgebreid besproken in de volgende paragraaf. Hier zullen we het kort hebben over de kansen voor AT&T in de toekomst, maar ook over de valkuilen die het bedrijf moet ontwijken.

In 2015 heeft AT&T het televisiedienstenbedrijf DIRECT TV gekocht inclusief hun schulden voor 67,1 miljard dollar. Dankzij deze aankoop werd AT&T de grootste aanbieder van betaaltelevisie in de Verenigde Staten. Ze hoopten met deze deal voordelen te halen uit het feit dat ze zowel internet, betaaltelevisie als gsm-abonnementen aanbieden, maar hun timing was slecht. Meer en meer mensen schakelden over van dure kabel- en betaaltelevisie naar goedkopere streamingdiensten. Het gevolg was en is nog steeds een enorme daling in het aantal klanten voor dit bedrijfssegment. Sinds 2018 is het bedrijf bijna 30 procent, oftewel 7 miljoen, betalende klanten van DIRECT TV kwijtgeraakt. In augustus 2020 meldde de Wall Street Journal dat AT&T een meerderheidsbelang in DIRECT TV hoopt te kunnen verkopen waardoor ze het bedrijf uit de boekhouding kunnen halen, maar toch gebruik kunnen blijven maken van hun distributiekanalen.

AT&T blijft investeren in de kwaliteit van zijn netwerk. Dat doen ze door het uitbouwen van een 5G netwerk en door te investeren in glasvezel. Dit laatste zorgt ervoor dat AT&T één van de snelste internetproviders in de Verenigde Staten is. Uit het derde kwartaalrapport merken we op dat de investeringen wat opleveren. Er zijn netto 357.000 nieuwe gebruikers bijgekomen van het glasvezelnetwerk in Q3 en 645.000 nieuwe klanten maken gebruik van het draadloos netwerk van AT&T sinds het derde kwartaal. Ondanks de groei in het aantal klanten dit jaar zijn de inkomsten tot nu toe met ruim 10% gedaald in 2020.

In 2018 nam AT&T het mediaconglomeraat Time Warner over en betaalde daarvoor 108,7 miljard dollar. De overname van Time Warner bracht een grote opportuniteit met zich mee, namelijk de kans om een eigen streamingplatform te starten. In mei 2020 heeft AT&T HBO Max gelanceerd. Op HBO Max kan u onder meer de populaire series ‘Friends’, ‘The Big Bang theory’ en ‘Game of Thrones’ bekijken. Ondertussen zijn al 57 miljoen mensen geabonneerd op het platform HBO en HBO Max. Als we dit vergelijken met de 195 miljoen abonnees van Netflix, de bijna 74 miljoen abonnees van Disney+, en de 36,5 miljoen abonnees van Hulu, dan kunnen we stellen dat HBO Max toch al enig succes geboekt heeft op deze korte periode sinds de lancering.

Analyse van het aandeel AT&T

Aandeel AT&T dividend

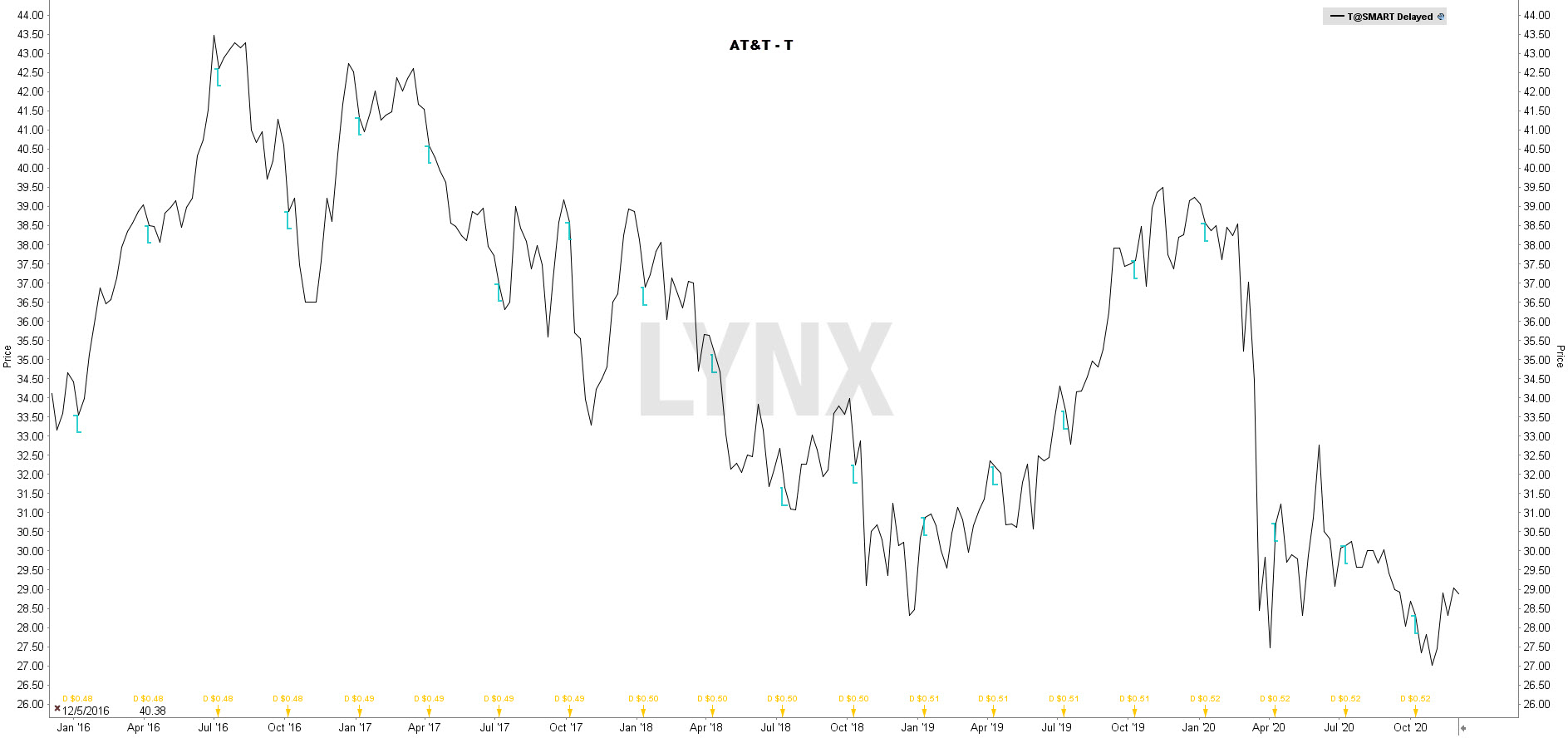

Het aandeel AT&T staat bekend om zijn dividend. Het aandeel had altijd al een relatief hoog dividendrendement ten opzichte van andere bedrijven die dividenden uitbetalen. Door de impact van het coronavirus op de resultaten van het bedrijf is de koers van het aandeel AT&T met 25% gezakt sinds het begin van het jaar, in tegenstelling tot de S&P500 index die al 10% gestegen is sinds 1 januari. Bijgevolg is het dividendrendement nog aantrekkelijker geworden. Momenteel handelt het aandeel AT&T aan 29 dollar per aandeel en betalen ze een dividend van 2,08 dollar per aandeel per jaar, oftewel een dividendrendement van ruim 7%. Dat is het hoogste dividendrendement in meer dan 20 jaar voor AT&T.

Wanneer men een aandeel vindt met zo een hoog dividendrendement stelt men zich onmiddellijk de vraag of dit houdbaar blijft voor het bedrijf die het dividend betaalt. Om deze vraag te beantwoorden kijken we eerst eens naar de geschiedenis van het dividend van AT&T. De laatste 36 jaar heeft het aandeel AT&T zijn dividend jaarlijks verhoogd. Daardoor mag het bedrijf zichzelf een dividend aristocrat noemen. Dit zijn bedrijven die hun dividend 25 jaar op een rij hebben kunnen verhogen. Het spreekt voor zich dat dit niet veel bedrijven gegeven is.

De stabiliteit en de consistentie van een dividend in het verleden is natuurlijk geen zekerheid dat het dividend zal blijven uitbetaald worden. Een recent voorbeeld is de knip in het dividend van het aandeel Shell, een dividend dat niet meer was gekrompen sinds de Tweede Wereldoorlog. Daarom kijken we naar het vermogen van AT&T om het dividend te betalen. Dit vermogen is afhankelijk van de free cashflow die het bedrijf genereert. Dat is het geld dat een bedrijf verdient tijdens een periode, wat niet nodig is om haar huidige diensten te verlenen. AT&T vermeldde in hun laatste kwartaalrapport dat ze een free cashflow verwachten voor 2020 van 26 miljard euro. Bijgevolg zou de payout ratio net onder 60 procent liggen. Dit wel zeggen dat bijna 60 procent van hun free cashflow gebruikt zal worden om het dividend uit te betalen.

Schulden

De laatste jaren heeft AT&T verschillende overnames gedaan en die hebben ze telkens (gedeeltelijk) gefinancierd met schulden. Zo heeft de overname van DIRECT TV hen 67,1 miljard dollar gekost in 2015 en de overname van Time Warner 108,7 miljard dollar in 2018. Bijgevolg zijn hun schulden de afgelopen 6 jaar verdubbeld. Momenteel is de netto schuld van het aandeel AT&T 149 miljard dollar. Dit lijkt enorm veel maar als we dat vergelijken met de huidige EBITDA (earnings before interest, tax, depreciation and amortisation) dan merken we dat de schulden gelijk zijn aan 2,66 keer het EBITDA van AT&T. Deze ratio toont aan dat het 2,66 jaar zou duren om de schulden terug te betalen indien de schulden en de EBITDA constant zouden blijven. Een multiple boven 4 wordt als riskant gezien, we hoeven ons dus nog geen zorgen te maken.

Verder laat het management weten dat ze in het vierde kwartaal enkele activa willen verkopen ter waarde van 3 miljard dollar om er de balans mee te versterken. Daarnaast heeft het bedrijf meer dan 60 miljard van zijn schulden kunnen herfinancieren aan historisch lage tarieven. Bovendien moet van de 149 miljard dollar aan schulden slechts 33,5 miljard dollar binnen de eerste 5 jaar afbetaald worden.

Adviezen beurshuizen AT&T

Via het handelsplatform van LYNX kan je nu ook de adviezen van verschillende beurshuizen opzoeken. Momenteel zijn de meningen van de verschillende beurshuizen verdeeld. De volgende tabel geeft je een beter overzicht.

| Beurshuis | AT&T aandeel advies | AT&T koersdoel | Datum |

| Wells Fargo & Co | verkopen | $ 25,00 | 16/11/2020 |

| Credit Suisse | houden | $ 31,00 | 23/10/2020 |

| Deutsche Bank | kopen | $ 37,00 | 04/08/2020 |

| Bank of America | kopen | $ 36,00 | 24/07/2020 |

| Morgan Stanley | kopen | $ 36,00 | 01/07/2020 |

Indien u meer fundamentele data wil lezen over het aandeel AT&T, dan kan u een kijkje nemen op de fundamentele overzichtspagina.

Conclusie aandeel AT&T

Het aandeel AT&T heeft een aantrekkelijk dividendrendement van 7 procent, en het ziet er niet naar uit dat ze dit dividend snel zullen inkrimpen. Door het hoge rendement lijkt het risico op een verdere daling van de koers beperkt. Met de lancering van HBO Max hoopt AT&T te kunnen concurreren op de snelgroeiende markt van streamingplatformen. Daar lijkt dan ook de groei te zitten voor de toekomst van AT&T.

Editorial credit: Lester Balajadia / Shutterstock.com