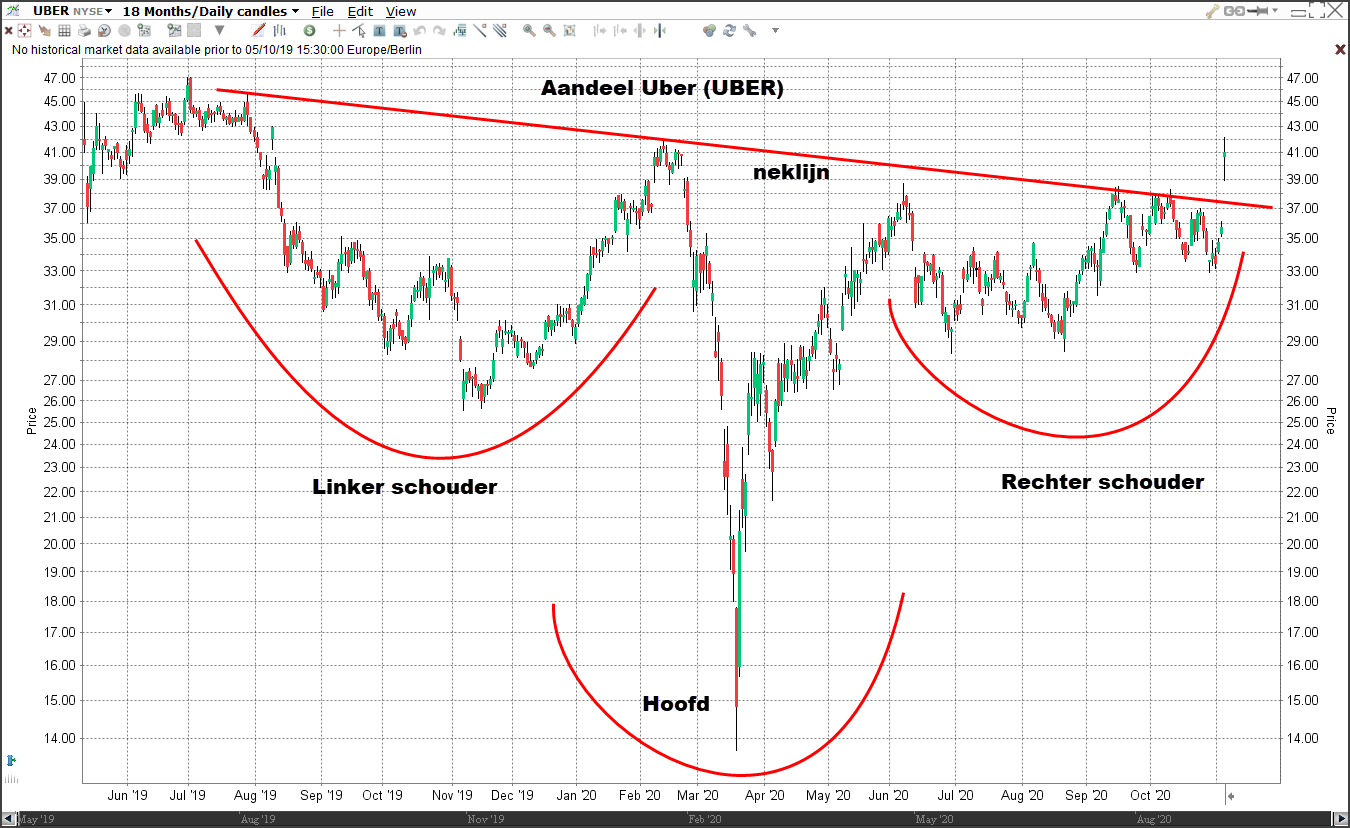

Beleggers in het aandeel Uber hebben een zwaar jaar achter de rug. Nu de rentes stijgen worden groeiaandelen genadeloos hard afgestraft. Ondertussen groeit Uber lekker door en zien we dat ook terug in de kwartaalcijfers. In reactie op de kwartaalcijfers schoot het aandeel Uber met ruim 5% omhoog in de nabeurs handel.

Aandeel Uber

Kwartaalcijfers UBER

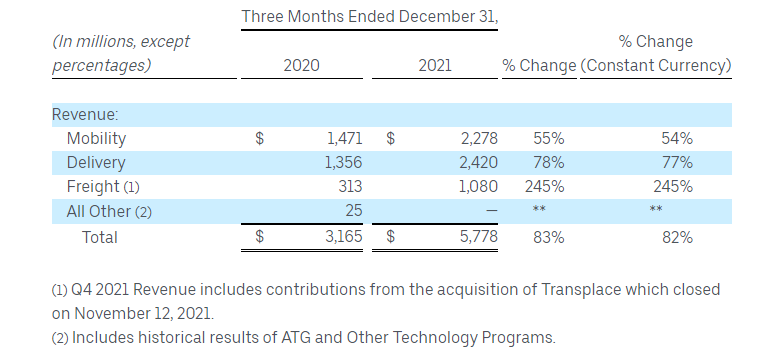

Op 9 februari 2022 heeft Uber nabeurs de resultaten over het 4e kwartaal bekendgemaakt. Het bedrijf wist de verwachtingen van analisten flink te overtreffen. Uber boekte in het vorige kwartaal maar liefst $5,78 miljard omzet, waar analisten op slechts $5,34 miljard hadden gerekend. De inkomsten uit de mobiliteitsdiensten stegen met 55% tot $2,28 miljard, terwijl de omzet van Uber Eats(Delivery) zelfs met 78% toenam tot $2,42 miljard. Daarmee harkt de delivery tak dus momenteel meer geld binnen dan de oorspronkelijk taxi-app. Ook de omzet bij Freight (logistiek) zat in de lift, maar de omzetstijging van 245% tot $1,08 miljard bevat ook de omzet van het overgenomen Transplace. Vorige zomer nam Uber de expediteur Transplace over voor $2,25 miljard om het vrachtplatform snel winstgevend te kunnen maken. De verwachting is dat deze divisie eind 2022 al zwarte cijfers kan schrijven.

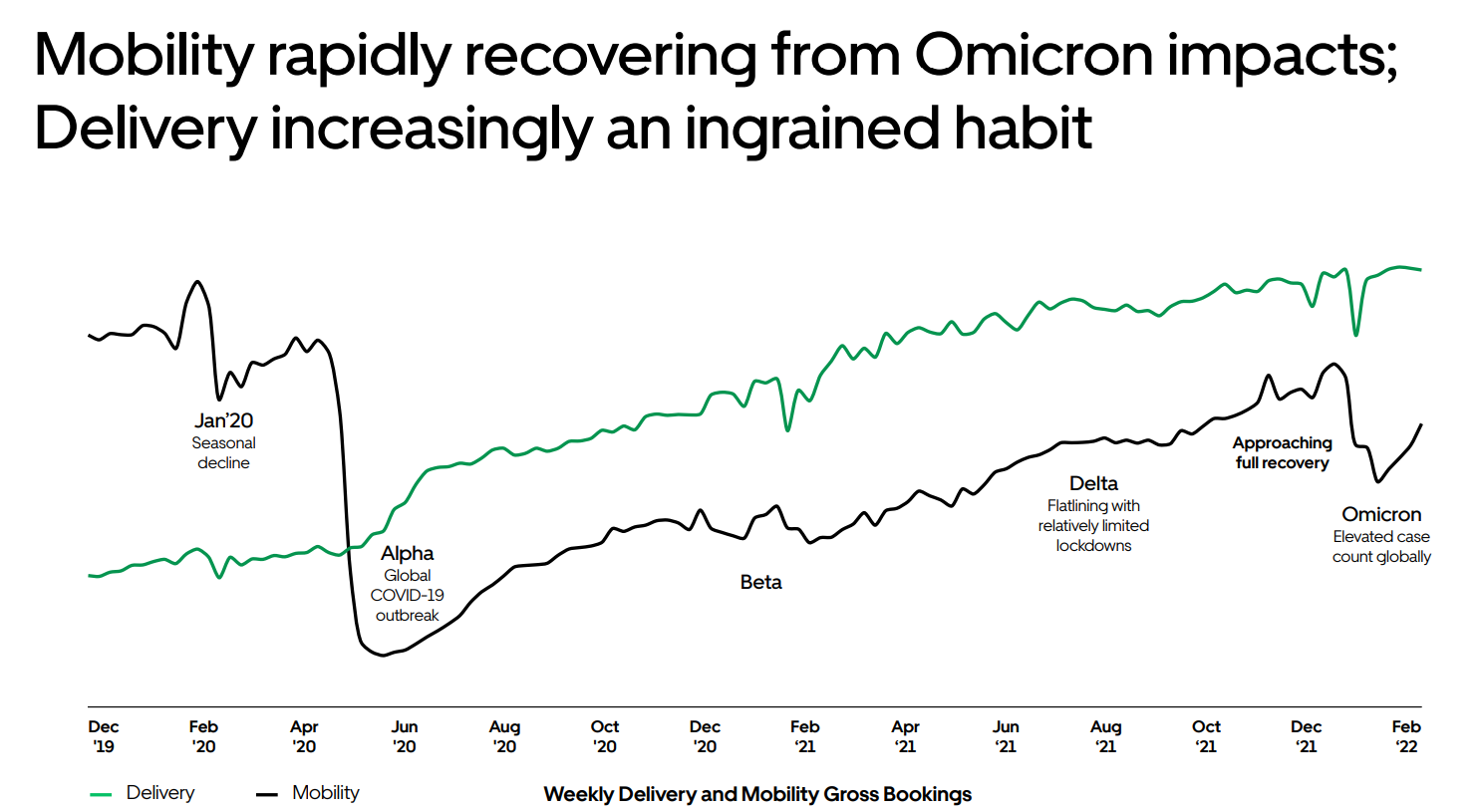

De stevige groei laat duidelijk zien dat het dieptepunt van de coronacrisis achter de rug ligt. In het 4e kwartaal van 2021 waren er meer consumenten actief op het Uber platform dan ooit tevoren. De mobiliteitsdiensten naderen alweer het aantal boekingen van voor de start van de pandemie. Bij de mobility (gross bookings) zagen we een toename van 67% tot $11,3 miljard. Consumenten besteedden ruim $13,4 miljard bij de delivery tak van het bedrijf, een toename van 34% op jaarbasis. Een ander signaal dat de markt herstelt van de pandemie zijn de boekingen van ritjes naar luchthavens. Circa 13% van de ritjes kwam van airports, een stijging van 24% ten opzichte van het 3e kwartaal en zelfs een stijging van 200% ten opzichte van een jaar geleden.

Positief verder is het feit dat de Delivery tak een positieve adjusted EBITDA van $25 miljoen behaalde. Het was het eerste kwartaal ooit waarin de bezorgdienst van het bedrijf een winst liet zien. De aangepaste winst van de mobiliteitstak steeg zelfs met 96% tot $575 miljoen. Onder aan de streep bleef een adjusted EBITDA over van $86 miljoen. Daarmee kwam het boven de eerder afgegeven guidance range uit.

“We hebben onze eigen verwachtingen overtroffen en een verbetering van de aangepaste EBITDA met $ 540 miljoen gerealiseerd in vergelijking tot het vierde kwartaal van vorig jaar,” zei Nelson Chai, CFO. “We zijn klaar om verder te groeien en tegelijkertijd de winstgevendheid te verhogen.”

Onder aan de streep wist Uber een winst te realiseren van $892 miljoen, maar daar zaten wel $1,4 miljard aan eenmalige inkomsten bij. Deze inkomsten hielden voornamelijk verband met de positieve herwaardering van Ubers aandelenbelangen in Grab en Aurora. De herwaardering van het belang in het Chinese Didi had echter een negatieve invloed. De winst per aandeel kwam uit op $0,44. Zonder die eenmalige inkomsten verloor Uber $0,26 per aandeel, maar daarmee versloeg het bedrijf wel de verwachtingen van de markt, die op een verlies van $0,35 hadden gerekend.

Outlook 2022

Uber liet zich in de Earnings Call uitermate positief uit over de voortgang van het bedrijf. Eind december had de omicron-variant wel weer een negatieve impact op de activiteiten, maar in de afgelopen weken begon de vraag snel terug te keren. De coronacrisis heeft natuurlijk ook een positief effect gehad op de groei van de delivery business.

Opvallend was het feit dat Uber momenteel probeert om werknemers te regelen die niet alleen als chauffeur, maar ook als maaltijdbezorger kunnen werken. In Q4 kon het platform 325.000 nieuwe drivers en maaltijdbezorgers verwelkomen. Hierdoor namen ook de wachttijden voor de consumenten weer af wat eveneens een positieve ontwikkeling is.

Voor het komende kwartaal mikt Uber op bruto boekingen (gross bookings) van $25 tot $26 miljard. De aangepaste winst (adjusted EBITDA) zal naar verwachting uitkomen op $100 tot $130 miljoen. Dat zou een stijging van 16% tot wel 51% kunnen beteken op kwartaalbasis.

Aandeel UBER: verwachtingen koers

Uber is een super innovatief bedrijf en het zit vol ideeën. De coronacrisis heeft voor een flinke groeivertraging gezorgd bij de taxidiensten, maar pre-corona niveaus zijn weer in zicht. Ondertussen is de winstgevendheid hier sterk verbeterd en de verwachting is dat hier nu eindelijk keiharde contanten mee kunnen worden binnengehaald. De volgende belangrijke stap is het winstgevend maken van de delivery en freight divisies. De bezorgdiensten groeien als kool en hebben nog veel potentie om te groeien. Inmiddels is delivery ook goed voor meer dan de helft van de omzet van Uber.

| Bedrijfsnaam | ISIN | Tickercode | Laatste koers | 1D | 1M | 6M | 1Y |

|---|---|---|---|---|---|---|---|

| InPost SA | LU2290522684 | INPST | 16,36 | 1,18 % | 1,24 % | 3,94 % | 22,92 % |

| Pinduoduo Inc – ADR | US7223041028 | PDD | 105,57 | 5,30 % | 6,09 % | -20,65 % | -26,50 % |

| Copart, Inc. | US2172041061 | CPRT | 56,90 | 0,89 % | -2,27 % | 10,04 % | 16,86 % |

| Lyft Inc. | US55087P1049 | LYFT | 13,41 | -1,40 % | -1,18 % | 8,67 % | 6,05 % |

| MercadoLibre, Inc. | US58733R1023 | MELI | 1.836,00 | -0,06 % | 6,72 % | 11,27 % | 6,26 % |

| Delivery Hero AG | DE000A2E4K43 | DHER | 28,92 | -1,47 % | 1,80 % | 47,51 % | 32,63 % |

| H&R Block Inc. | US0936711052 | HRB | 55,18 | -0,49 % | 0,84 % | -1,13 % | 18,18 % |

| eBay Inc. | US2786421030 | EBAY | 66,19 | 1,74 % | 1,82 % | 23,49 % | 60,93 % |

Persoonlijk zie ik ook nog veel potentie in de toekomstige innovatie van Uber. Met Uber Technologies werkt het bedrijf aan nieuwe ideeën zoals elektrische fietsen, scooters en natuurlijk autonoom rijden als meest interessante. Het belang van 26% in Aurora laat zien dat Uber hier nog altijd brood in ziet. Op termijn kunnen volledig autonome taxi’s de winstgevendheid van het bedrijf natuurlijk enorm laten stijgen.

In heel 2021 boekte Uber een verlies van $496 miljoen, tegenover een verlies van $6,8 miljard in 2020. De verwachting van analisten is dat het bedrijf in 2022 een positieve EBITDA van $1,25 miljard kan boeken. Naar alle waarschijnlijkheid blijft er onder aan de streep alsnog een verlies over van $1,45 miljard. Met een beurswaarde van $78 miljard heeft Uber dan ook nog veel te bewijzen. De groei van de omzet is overigens wel indrukwekkend: in 2021 steeg de omzet met 57% tot $17,5 miljard en analisten schatten dat de omzet in 2022 met nog eens 52% zal toenemen tot $26,6 miljard. Tegen 2023 moet men minstens $32 miljard aan omzet realiseren, maar belangrijker is natuurlijk dat de winstgevendheid uiteindelijk ook verder toeneemt. In 2023 hoopt Uber zwarte cijfers te schrijven en in 2024 mikt het bedrijf op een EBITDA van $5 miljard.

Momenteel handelt het aandeel Uber tegen 4,5 keer de omzet van 2021 en 2,9 keer de verwachte omzet van 2022. Dat ligt redelijk in lijn met concurrent Lyft, welke momenteel op 4,6 keer de omzet van 2021 handelt.

De schrijver heeft op het moment van publicatie aandelen UBER in bezit.

Beleggen in het aandeel UBER via LYNX

LYNX geeft u de mogelijkheid om zelf in aandelen van bijna ieder beursgenoteerd bedrijf ter wereld te beleggen, dus ook in het aandeel Uber (UBER). U heeft toegang tot ruim 100 beurzen in 30 landen. Bekijk het aanbod: