Beleggen in goud aandelen

Goud speelt al eeuwenlang een belangrijke rol in de wereldeconomie. Het wordt niet alleen gebruikt als edelmetaal in sieraden en industrie, maar ook als waardeopslag en bescherming tegen economische onzekerheid. Dit maakt goudaandelen voor veel beleggers een interessant segment om te verkennen.

De goudsector omvat bedrijven die actief zijn in de exploratie, mijnbouw en verwerking van goud. Goudmijnbedrijven halen het edelmetaal uit de grond en verkopen het aan verwerkers en handelaren. De prestaties van deze bedrijven worden beïnvloed door factoren zoals de goudprijs, productiekosten en geopolitieke ontwikkelingen. Naast mijnbouwbedrijven zijn er ook royalty- en streamingbedrijven die financiering bieden aan goudproducenten in ruil voor een aandeel in de toekomstige goudopbrengst.

De goudsector kent wereldwijd verschillende spelers, van grote multinationale mijnbouwbedrijven tot kleinere exploratiebedrijven die zich richten op nieuwe goudvoorraden. Het is daarom belangrijk om te begrijpen hoe verschillende ondernemingen binnen deze sector opereren en welke strategische keuzes ze maken. Beleggen in goudaandelen brengt zowel kansen als risico’s met zich mee. Historische prestaties bieden geen garantie voor de toekomst, en economische en marktontwikkelingen kunnen invloed hebben op de aandelenkoersen.

De goudprijs speelt een cruciale rol in de winstgevendheid van goudmijnbedrijven en wordt beïnvloed door vraag en aanbod, inflatie en monetair beleid. Daarnaast kunnen geopolitieke spanningen en economische onzekerheid de vraag naar goud als ‘veilige haven’ versterken. Verder zijn operationele factoren zoals productiekosten en mijnbouwreguleringen van invloed op de prestaties van goudaandelen. Tot slot kan technologische vooruitgang in de mijnbouwsector de efficiëntie en kostenstructuur van bedrijven veranderen.

Op deze pagina bespreken we de goudsector en analyseren we welke spelers actief zijn in deze markt. We bekijken enkele goudgerelateerde aandelen en de factoren die deze sector beïnvloeden. Zoekt u een broker om te beleggen in goudaandelen Klik dan hier.

Houd er rekening mee dat de verstrekte informatie uitsluitend bedoeld is voor educatieve doeleinden en niet moet worden beschouwd als een beleggingsaanbeveling. Of u nu een ervaren belegger bent of dit segment voor de eerste keer verkent, deze pagina heeft als doel u een duidelijk inzicht te geven in de kansen en risico’s die gepaard gaan met beleggen in goudaandelen.

Beleggen in goudmijnbedrijven

Goudaandelen zijn aandelen van bedrijven die actief zijn in de goudsector, met name goudmijnbedrijven. Deze ondernemingen houden zich bezig met de exploratie, winning en verwerking van goud. Binnen de sector zijn er verschillende typen bedrijven:

- Goudmijnbedrijven – Bedrijven die goud uit de grond halen en verkopen, zoals Barrick Gold en Newmont Corporation.

- Royalty- en streamingbedrijven – Bedrijven die financiering verstrekken aan goudmijnbedrijven in ruil voor een aandeel in toekomstige goudproductie, zoals Franco-Nevada en Wheaton Precious Metals.

- Exploratiebedrijven – Kleinere ondernemingen die zich richten op het ontdekken van nieuwe goudvoorraden.

Waarom goudaandelen volatieler zijn dan goud

Hoewel goud en goudaandelen vaak in dezelfde richting bewegen, zijn goudaandelen risicovoller en volatieler. Fysiek goud wordt gezien als een waardeopslagmiddel, terwijl goudaandelen afhankelijk zijn van de prestaties van het bedrijf en de efficiëntie van hun mijnbouwactiviteiten. We bespreken hieronder enkele belangrijke factoren:

- Operationele hefboomwerking – Wanneer de goudprijs stijgt, stijgen de inkomsten van goudmijnbedrijven, terwijl de productiekosten vaak relatief stabiel blijven. Hierdoor kunnen winstmarges exponentieel toenemen, wat een sterkere koersstijging kan veroorzaken dan de stijging van de goudprijs zelf. Het omgekeerde geldt bij een dalende goudprijs: winsten kunnen snel onder druk komen te staan, wat kan leiden tot scherpe koersdalingen.

- Bedrijfsspecifieke risico’s – Naast de goudprijs hebben goudmijnbedrijven te maken met extra risico’s zoals productiekosten, operationele efficiëntie, schulden, geopolitieke risico’s (bijvoorbeeld in mijnbouwlanden) en milieureguleringen. Dit kan ervoor zorgen dat de koers van individuele goudaandelen afwijkt van de algemene goudprijs.

- Marktsentiment en beleggersverwachtingen – Goudaandelen worden ook beïnvloed door bredere marktomstandigheden. In tijden van economische onzekerheid kan de vraag naar fysiek goud stijgen als ‘veilige haven’, terwijl goudaandelen als aandelenproduct toch nog te maken hebben met bredere beurscorrecties.

Grootste 5 goudaandelen op basis van marktkapitalisatie

Goudaandelen worden vaak gerangschikt op basis van hun marktkapitalisatie, wat staat voor de totale beurswaarde van een onderneming. Deze waarde wordt bepaald door het aantal uitstaande aandelen te vermenigvuldigen met de actuele aandelenkoers. Hieronder vindt u de vijf grootste goudmijnbedrijven op basis van hun marktkapitalisatie:

| Goudaandelen | Koers | Munt | Symbool | Marktkapitalisatie | Date/Time |

|---|---|---|---|---|---|

| Franco-Nevada Corp. | 167,31 | USD | FNV | 33,25 | 23.04.25 | 15:56 |

| Barrick Gold Corp. | 18,96 | USD | GOLD | 34,34 | 23.04.25 | 15:56 |

| Wheaton Precious Metals Corp. | 79,53 | USD | WPM | 37,86 | 23.04.25 | 15:56 |

| Agnico Eagle Mines Ltd. | 115,25 | USD | AEM | 60,95 | 23.04.25 | 15:56 |

| Newmont Mining Corp. | 52,57 | USD | NEM | 61,48 | 23.04.25 | 15:56 |

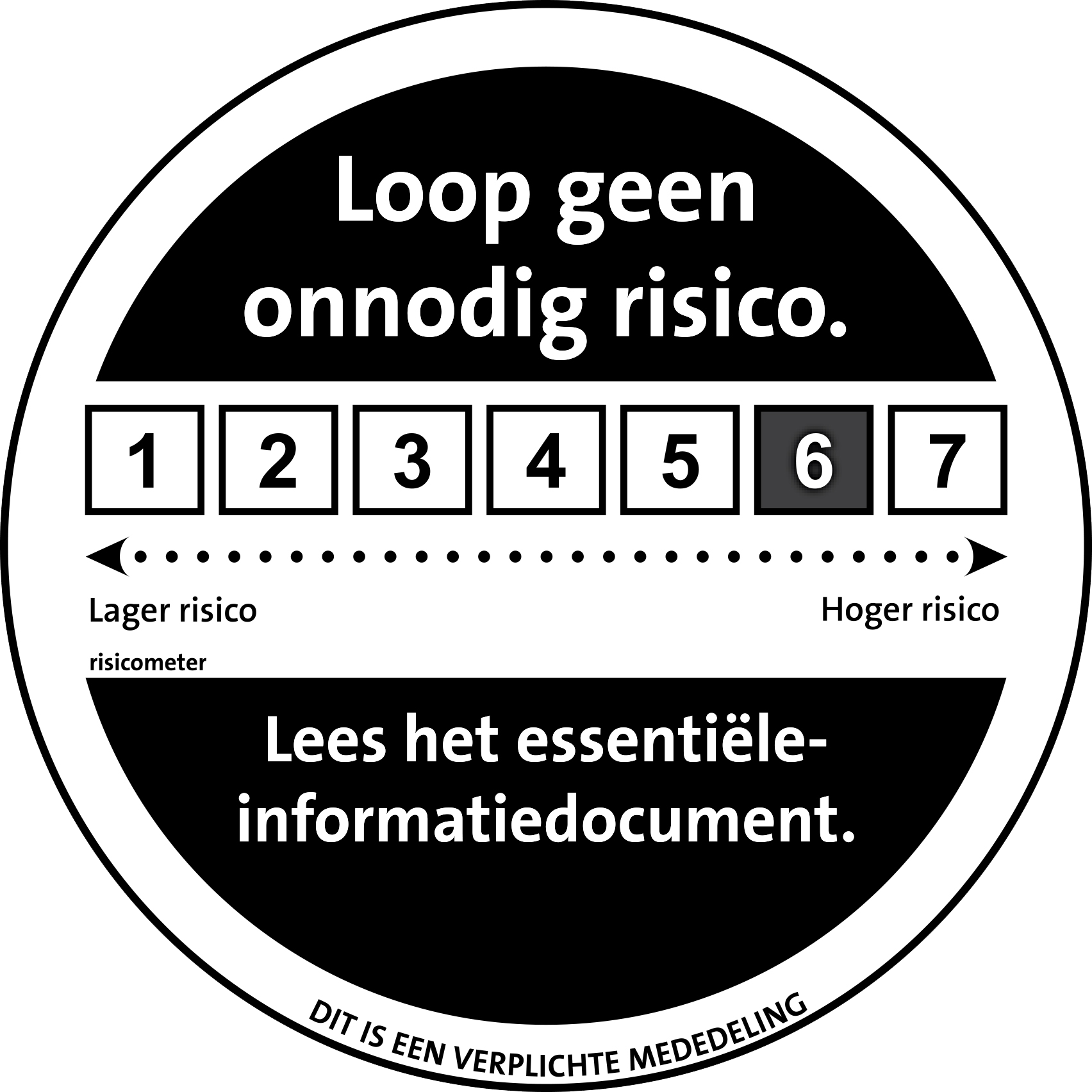

Enkele risico’s bij het beleggen in goudaandelen

Prijsvolatiliteit van de goudprijs: De waarde van goudaandelen is sterk gekoppeld aan de goudprijs, die volatiel kan zijn door factoren zoals economische onzekerheid, inflatieverwachtingen en centrale bankbeleid. Dalende goudprijzen kunnen de winstgevendheid van goudmijnbedrijven onder druk zetten.

Operationele risico’s: Goudmijnbedrijven worden geconfronteerd met uitdagingen zoals stijgende productiekosten, geopolitieke spanningen in mijnbouwgebieden en milieuregelgeving. Hoge energiekosten en strengere wetgeving kunnen de marges van deze bedrijven verkleinen.

Valutarisico: Veel goudmijnbedrijven opereren in landen met een andere valuta dan waarin ze hun inkomsten genereren. Schommelingen in wisselkoersen kunnen de financiële resultaten beïnvloeden, zelfs als de goudprijs stabiel blijft.

Dividendbeleid en financiering: In tegenstelling tot gevestigde bedrijven in andere sectoren, keren sommige goudmijnbedrijven beperkte of geen dividenden uit, omdat ze hun kapitaal herinvesteren in exploratie en productie. Daarnaast zijn veel mijnbouwbedrijven afhankelijk van externe financiering, die duurder kan worden bij stijgende rentevoeten.

Regelgeving en overheidsinterventies: Mijnbouw is een gereguleerde sector, en veranderingen in wet- en regelgeving kunnen een aanzienlijke impact hebben op de bedrijfsvoering. Overheden kunnen bijvoorbeeld belastingen verhogen, vergunningen intrekken of strengere milieueisen opleggen, wat gevolgen kan hebben voor de winstgevendheid.

Voordelen en nadelen van beleggen in goudaandelen

Goud wordt vaak gezien als een waardevaste activa tijdens periodes van inflatie. Als de goudprijs stijgt door inflatoire druk, kunnen goudaandelen hiervan profiteren.

Sommige gevestigde goudmijnbedrijven keren dividend uit, wat kan zorgen voor een passief inkomen naast koerswinsten. Dit verschilt echter per bedrijf en marktcyclus.

Aandelen van grote goudmijnbedrijven worden vaak actief verhandeld op de beurs, wat de liquiditeit vergroot en de verhandelbaarheid vergemakkelijkt.

Goudaandelen kunnen een manier zijn om een beleggingsportefeuille te diversifiëren, omdat goud historisch gezien soms anders presteert dan andere activaklassen, zoals aandelen en obligaties.

De prestaties van goudaandelen zijn sterk gekoppeld aan de goudprijs. Wanneer de goudprijs daalt, kan dit direct invloed hebben op de winstgevendheid en waardering van mijnbouwbedrijven.

Goudmijnbedrijven zijn afhankelijk van mijnbouwlocaties, die zich vaak in politiek of economisch instabiele regio’s bevinden. Lokale regelgeving, stakingen of natuurrampen kunnen de productie beïnvloeden.

Goudwinning vereist grote investeringen in infrastructuur en apparatuur. Hoge productiekosten, bijvoorbeeld door stijgende energieprijzen of strengere milieueisen, kunnen de winstmarges verkleinen.

Overzicht goudaandelen

Agnico Eagle Mines is een toonaangevende goudproducent met hoofdkantoor in Canada. Het bedrijf, opgericht in 1957, heeft een sterke reputatie opgebouwd dankzij zijn focus op stabiele productie, operationele efficiëntie en een aandeelhoudersvriendelijk beleid. Agnico Eagle opereert voornamelijk in politiek stabiele regio’s zoals Canada, Finland, Mexico en Australië, waardoor het minder blootgesteld is aan geopolitieke risico’s. Het bedrijf staat bekend om zijn lange termijnstrategie, met investeringen in exploratie en uitbreiding van bestaande mijnen om de productiecapaciteit te verhogen.

Meer over Agnico Eagle MinesUSD

Behaalde resultaten in het verleden bieden geen garantie voor de toekomst.

Newmont is ’s werelds grootste goudmijnbedrijf en een belangrijke speler in de kopersector. Het werd opgericht in 1921 en heeft zijn hoofdkantoor in de Verenigde Staten. Met een gediversifieerde portefeuille van mijnen en projecten in Noord- en Zuid-Amerika, Australië en Afrika, heeft Newmont een sterke wereldwijde aanwezigheid. Het bedrijf heeft een lange geschiedenis van innovatie en duurzaamheidsinitiatieven, met een focus op het verlagen van de CO₂-uitstoot en verantwoord waterbeheer. Newmont staat bekend om zijn strikte naleving van ESG (Environmental, Social, and Governance) richtlijnen en behoort vaak tot de best beoordeelde mijnbouwbedrijven op het gebied van duurzaamheid.

Meer over NewmontUSD

Behaalde resultaten in het verleden bieden geen garantie voor de toekomst.

Wheaton Precious Metals is een van de grootste streamingbedrijven in de edelmetaalsector en biedt financiering aan mijnbouwbedrijven in ruil voor het recht om goud, zilver en andere metalen tegen een vaste prijs te kopen. Dit unieke bedrijfsmodel stelt Wheaton in staat om te profiteren van stijgende grondstoffenprijzen zonder direct blootgesteld te zijn aan operationele risico’s van mijnen. Het bedrijf werd opgericht in 2004 en heeft sindsdien een indrukwekkend trackrecord opgebouwd met een gediversifieerde portefeuille van meer dan 20 operationele mijnen en talrijke ontwikkelingsprojecten wereldwijd.

Meer over Wheaton Precious MetalsUSD

Behaalde resultaten in het verleden bieden geen garantie voor de toekomst.

Barrick Gold is een van de grootste goudproducenten ter wereld en heeft zijn hoofdkantoor in Toronto, Canada. Het bedrijf werd opgericht in 1983 en heeft sindsdien een sterke reputatie opgebouwd binnen de mijnbouwsector. Barrick richt zich voornamelijk op de exploratie, ontwikkeling en productie van goud en koper. Het bedrijf bezit enkele van de grootste en meest productieve goudmijnen ter wereld, waaronder de Nevada Gold Mines joint venture met Newmont, een van de meest winstgevende goudmijnoperaties.

Meer over Barrick GoldUSD

Behaalde resultaten in het verleden bieden geen garantie voor de toekomst.

Franco-Nevada is een royalty- en streamingbedrijf dat investeert in goud, zilver en andere grondstoffen zonder zelf mijnen te exploiteren. Dit model zorgt voor een voorspelbare kasstroom en brede diversificatie binnen de sector. Het bedrijf is in 1983 opgericht en heeft zijn hoofdkantoor in Toronto, Canada. Franco-Nevada onderscheidt zich van traditionele mijnbouwbedrijven doordat het zelf geen mijnen exploiteert, maar inkomsten genereert via royalty’s en streamingcontracten.

Meer over Franco-NevadaUSD

Behaalde resultaten in het verleden bieden geen garantie voor de toekomst.

Vergelijking prestaties goudaandelen

| Goudaandeel | index | Koers | 52 W laag | 52 W hoog | 6M | 1J | 5J | Date/Time |

|---|---|---|---|---|---|---|---|---|

| Newmont Mining | — | 52,58 | 36,60 | 58,72 | -10,40 % | 40,36 % | -14,82 % | 23.04.25 | 15:56 |

| Barrick Gold | — | 18,97 | 15,11 | 21,35 | -10,48 % | 15,53 % | -28,36 % | 23.04.25 | 15:56 |

| Wheaton Precious Metals | — | 79,55 | 50,91 | 87,42 | 16,08 % | 54,41 % | 115,88 % | 23.04.25 | 15:56 |

| Franco-Nevada | — | 167,29 | 112,70 | 178,74 | 23,02 % | 41,51 % | 27,60 % | 23.04.25 | 15:56 |

| Agnico Eagle Mines | — | 115,40 | 61,56 | 126,76 | 31,15 % | 85,35 % | 104,10 % | 23.04.25 | 15:56 |

Behaalde resultaten in het verleden bieden geen garantie voor de toekomst.

Ook interessant

Nieuws goudaandelen

15.01.2025

Newmont Corporation

Newmont Corporation, een van de grootste goudmijnbedrijven ter wereld, rapporteerde een jaaromzet van 15,2 miljard dollar over 2024, met een nettowinst van 2,3 miljard dollar en een winst per aandeel (EPS) van 2,85 dollar. In het vierde kwartaal bedroeg de omzet 3,8 miljard dollar, met een nettowinst van 610 miljoen dollar en een EPS van 0,78 dollar.

De All-in Sustaining Costs (AISC) – een belangrijke maatstaf voor de operationele kosten – kwam uit op 1.215 dollar per ounce, wat onder het sectorgemiddelde ligt. Newmont blijft inzetten op kostenbeheersing en efficiëntieverbeteringen, met plannen om de productiecapaciteit in Zuid-Amerika en Noord-Amerika uit te breiden. Volgens CEO Tom Palmer blijft de vraag naar goud robuust, mede door economische onzekerheden en de rol van goud als inflatiehedge. “Onze sterke balans en geavanceerde mijnbouwtechnologieën stellen ons in staat om duurzame groei te realiseren en aandeelhouderswaarde te creëren,” aldus Palmer.

Barrick Gold

Barrick Gold, een andere grootmacht in de goudsector, boekte in 2024 een totale omzet van 14,8 miljard dollar en een nettowinst van 2,1 miljard dollar, wat resulteerde in een winst per aandeel van 2,65 dollar. De goudproductie steeg met 4% ten opzichte van 2023, terwijl de productiekosten stabiel bleven rond 1.230 dollar per ounce.

Het bedrijf profiteerde van een gemiddelde goudprijs van 1.950 dollar per ounce in 2024, terwijl ook de koperactiviteiten bijdroegen aan de groei. Barrick investeerde in nieuwe exploratieprojecten in Afrika en Latijns-Amerika, wat het langetermijnpotentieel van het bedrijf moet versterken. CEO Mark Bristow benadrukte het belang van geopolitieke stabiliteit in belangrijke mijnbouwregio’s: “Onze diversificatie in verschillende werelddelen biedt ons veerkracht tegen geopolitieke risico’s, terwijl onze sterke operationele prestaties ons in staat stellen om aandeelhouders consistente rendementen te bieden.”

Franco-Nevada Corporation

Franco-Nevada, een toonaangevend royalty- en streamingbedrijf, sloot 2024 af met een omzet van 1,6 miljard dollar, waarvan 1,3 miljard dollar afkomstig was uit goud- en zilverstroomcontracten. De nettowinst kwam uit op 640 miljoen dollar, met een EPS van 3,45 dollar.

Het bedrijf profiteerde van de stabiele inkomsten uit langlopende contracten met goudmijnbedrijven, waardoor het minder blootgesteld is aan de operationele risico’s van mijnbouw. Het dividend werd met 7% verhoogd, terwijl het bedrijf ook investeerde in nieuwe streamingdeals in Noord-Amerika en Australië. CEO David Harquail noemde het businessmodel van Franco-Nevada “een stabiele manier om te profiteren van de goudmarkt zonder directe operationele blootstelling.”

Wheaton Precious Metals

Wheaton Precious Metals, een andere grote speler in de royalty- en streamingsector, rapporteerde een omzet van 1,4 miljard dollar over 2024, met een nettowinst van 570 miljoen dollar en een EPS van 2,75 dollar. Het bedrijf zag sterke instroom uit goud- en zilverstreamingcontracten en heeft plannen om zijn portfolio uit te breiden met extra koper- en platina-contracten.

CEO Randy Smallwood benadrukte dat de diversificatie van Wheaton een voordeel biedt in een volatiele markt: “Onze asset-light strategie stelt ons in staat om stabiele cashflows te genereren, ongeacht de productiekosten bij mijnbouwbedrijven.”

Agnico Eagle Mines

Agnico Eagle Mines sloot 2024 af met een jaaromzet van 6,5 miljard dollar en een nettowinst van 1,2 miljard dollar (EPS: 3,15 dollar). De goudproductie steeg met 5%, terwijl de operationele kosten beheersbaar bleven rond 1.190 dollar per ounce.

Het bedrijf investeerde in duurzame mijnbouwinitiatieven en verhoogde de exploratiebudgetten voor nieuwe goudvoorraden in Canada en Finland. Volgens CEO Ammar Al-Joundi blijft Agnico Eagle gefocust op operationele efficiëntie en langetermijnwaardecreatie: “Onze strategie blijft gericht op het leveren van stabiele productie en een aantrekkelijk dividendbeleid.”

Goudaandelen FAQ

Er zijn verschillende manieren om in goud te beleggen. U kunt kiezen voor individuele goudaandelen, wat directe blootstelling aan één goudmijnbedrijf geeft. Daarnaast bestaan er ETF’s (Exchange-Traded Funds) die een mandje van goudmijnbedrijven volgen, wat zorgt voor meer spreiding. Ook zijn er goud-ETF’s die de goudprijs zelf volgen, zonder blootstelling aan individuele bedrijven. Tot slot kunt u met opties of termijncontracten speculeren op de goudprijs of goudmijnbedrijven. Voor alle producten dient u na te gang of deze passen bij uw risicoprofiel.

Bij het analyseren van goudmijnbedrijven kunt u kijken naar belangrijke kengetallen zoals:

- All-in sustaining costs (AISC) – De totale kosten die een mijnbouwbedrijf maakt om goud te produceren en te verkopen. Een lager AISC betekent doorgaans hogere winstmarges bij een stabiele goudprijs.

- Productievolumes en goudreserves – De hoeveelheid goud die een bedrijf produceert en in de grond heeft als bewezen reserve.

- Balans en schuldenlast – Hoge schulden kunnen een risico vormen, vooral als de goudprijs daalt.

- Exploratie- en ontwikkelingsprojecten – Nieuwe ontdekkingen kunnen toekomstige groei stimuleren, maar brengen ook risico’s met zich mee.

Goudmijnbedrijven zijn sterk afhankelijk van de goudprijs, maar hun aandelenkoersen zijn vaak volatieler dan de goudprijs zelf. Dit komt door bedrijfsspecifieke factoren, winstgevendheid en productiekosten niet direct meebewegen met de goudprijs.

Dit hangt af van uw beleggingsdoelen en risicoprofiel. Individuele goudaandelen bieden mogelijk hogere rendementen, maar brengen meer risico’s met zich mee. ETF’s met goudmijnbedrijven bieden spreiding binnen de sector, terwijl fysieke goud-ETF’s puur de goudprijs volgen en minder afhankelijk zijn van bedrijfsspecifieke factoren.

- Spreiding is belangrijk: beleg niet alleen in één mijnbouwbedrijf.

- Analyseer de financiële gezondheid en productiekosten van bedrijven.

- Houd rekening met geopolitieke risico’s in landen waar goud wordt gedolven.

Goud ETFs

Alternatieven om te beleggen in goudaandelen

Voor beleggers die willen investeren in goudaandelen zonder individuele bedrijven te selecteren, kunnen goud-ETF’s (Exchange-Traded Funds) een alternatief bieden. Deze ETF’s volgen een mandje van goudmijnbedrijven en bieden brede blootstelling aan de sector met één enkele investering. De ETF’s in deze lijst zijn geselecteerd op basis van hun Assets Under Management (AUM) – oftewel het totale beheerde vermogen – en behoren daardoor tot de grootste en meest liquide opties binnen de goudmijnsector. Door op de specifieke ETF te klikken, kunt u eenvoudig de essentiële beleggersinformatie (KID) raadplegen.

Bron: www.justetf.com, 15/01/2025. Meer informatie over ETF’s vindt u hier.