|

Artikel laten voorlezen

|

Geschatte leestijd: 9 minutes

De terughoudendheid van investeerders in het afgelopen jaar werd mede veroorzaakt door diverse factoren, waaronder hoge rentetarieven, geopolitieke onzekerheden en een afkoelende Chinese economie.

Ondanks deze uitdagingen, wordt het komende jaar met optimisme tegemoet gezien, vooral met de verwachte beursgang van toonaangevende bedrijven zoals Shein, Reddit en Stripe, die naar verwachting de IPO-markt zullen domineren.

In dit artikel bespreken we alles wat u als belegger wil weten over de IPO markt voor 2024. Bent u opzoek naar een broker waarbij u in aandelen kunt beleggen? Klik dan hier.

Terugblik op de IPO Markt van 2023

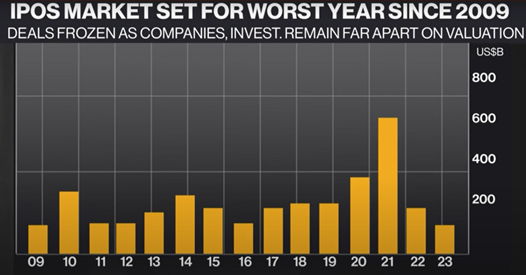

Beleggers waren in 2023 optimistisch maar voorzichtig. Hoge rentes, geopolitieke spanningen, de afkoeling van de Chinese economie en volatiele markten leidden tot een aanzienlijke daling in het aantal beursintroducties. Wereldwijd werden slechts 1.298 IPO’s genoteerd, met een totaal opgehaald kapitaal van $ 123,2 miljard. Dit betekende een daling van 8% ten opzichte van 2022, waarin 1.415 IPO’s samen voor $ 184,3 miljard ophaalden bij beleggers, een verbluffende daling van 33%.

Volgens gegevens van Renaissance Capital waren er 154 IPO’s in de Verenigde Staten in 2023, waarbij $ 25,8 miljard werd opgehaald door de bedrijven. In vergelijking met het voorgaande jaar, waarin 71 IPO’s slechts $ 7,7 miljard ophaalden, markeerde dit een positieve omslag in de tweede helft van 2023.

Een aantal opvallende bedrijven die naar de beurs gingen veel aandacht trokken van beleggers, waren ARM, Birkenstock en Instacart. Ondanks de sterke prestaties van de S&P 500 deed de IPO-markt het opmerkelijk slechter. Dit was niet in lijn met de gebruikelijke trend waarin de IPO-markt positief reageert bij een stijgende beurs en positieve economische data.

Vooruitblik op 2024: Heropleving van de IPO Markt

In 2024 hopen investeringsbanken op een heropleving van de IPO-markt, aangewakkerd door verwachte renteverlagingen bij centrale banken. EY benadrukt dat matigende inflatie en mogelijke renteverlagingen in 2024 investeerders kunnen teruglokken naar IPO’s, door verbeterende liquiditeit en verhoogde rendementsverwachtingen. Echter, de aanhoudende geopolitieke instabiliteit vormt een potentiële bedreiging. Ook is de markt sterk afhankelijk van een gunstig macro-economisch klimaat.

Belangrijke factoren voor beleggers en de IPO-markt in 2024 omvatten inflatie, rentebeleid, overheidsregulering, economische activiteit, geopolitieke spanningen, milieu, maatschappij en governance (ESG), en de globale supply chain, die vandaag toch sterk negatief beïnvloed wordt door wereldwijde conflicten in o.a. Oekraïne, Israël en Jemen. Met een dalende inflatie en een waarschijnlijkheid dat de centrale banken de rente zullen laten dalen lijkt het beurslandschap een positief 2024 in te gaan. Geopolitieke risico’s blijven wel nog intact maar zelfs vorig jaar hield dit beleggers niet weg van de beurs.

Beleggers tonen echter een afwachtende houding. Als banken de beleidsrente niet verlagen, de economie in een recessie belandt en er weinig verandert op geopolitiek gebied, zal dit de IPO-markt negatief beïnvloeden. Analisten verwachten dat veel beleggers terughoudend zullen zijn in 2024, omdat het moeilijk is te voorspellen hoe het economisch klimaat en de rente zich zullen ontwikkelen. Ze wachten af tot de marktomstandigheden weer in hun voordeel zijn.

De verwachtingen van investeringsbanken is zoals gewoonlijk positief. In een Interview van BNN Bloomberg met Greg Martin (directeur bij Rainmaker Securities) gaf hij zijn verwachtingen voor 2024. Het merendeel van de bedrijven die een beursgang maken zijn groeibedrijven. Vandaar dat de rentes op obligaties enorm belangrijk zijn voor deze bedrijven. De rente op 10-jarige staatsobligaties is de zogenaamde ‘risicovrije rente’. Als deze relatief hoog is zijn beleggers minder snel bereid om risico te nemen, waardoor de IPO markt ook minder aantrekkelijk lijkt. Dit was het geval in 2023 waarin we een hoge rente zagen in de obligatiemarkt. Met mogelijk dalende rentes wordt verwacht dat het risicoappetijt bij beleggers zal verhogen en er dus ook meer interesse zal zijn voor de IPO markt.

Groter optimisme en belangrijke IPO’s van 2024

In 2024 heerst er meer optimisme in de markt. Zowel banken als investeerders zijn enthousiaster dan vorig jaar. Volgens het EY CEO Outlook Pulse rapport van oktober 2023 overweegt 40% van de CEO’s van particuliere bedrijven IPO’s, spin-offs en desinvesteringen in de komende 12 maanden. Ze verwachten een sterke opleving van de IPO-markt in 2024.

Het is cruciaal voor bedrijven die de beurs willen betreden om zich te richten op fundamentele aspecten en een correcte waardering te waarborgen voorafgaand aan de beursgang. John Tuttle, de vicevoorzitter van de New York Stock Exchange (NYSE), benadrukt het belang van een sterke pijplijn van IPO’s over verschillende sectoren en regio’s voor 2024. De verwachtingen liggen hoog en er zijn al een aantal aantrekkelijke bedrijven die aangekondigd hebben dat ze naar de beurs zullen trekken.

Enkele van de meest opmerkelijke IPO’s in 2024 omvatten namen als OpenAI, Reddit, SHEIN, Stripe en Anthropic. Met de VIX (volatiliteitsindex) op het laagste niveau in vijf jaar en positieve economische activiteit, zijn de katalysatoren aanwezig voor een sterk positieve IPO-markt.

Beleggers zullen waarschijnlijk geïnteresseerd zijn in bedrijven die verwacht worden sterk te groeien. Bovendien is er nog veel geld dat nog niet geïnvesteerd is. Dit zou kunnen betekenen dat er meer geld naar riskantere, maar mogelijk winstgevendere beleggingen gaat, waardoor de aandelenmarkt een aantrekkelijke optie wordt voor investeringen.

De grootste IPO’s voor 2024

Beursgang Shein

Shein is één van de snelst groeiende e-commerce kledingwinkels wereldwijd. De Chinese modegigant is opgericht in 2008 en is momentele het grootste online kledingbedrijf wereldwijd. De zogenaamde ‘fast fashion’ keten wil al een tijdje naar de beurs maar de plannen werden al meerdere malen stopgezet. Sinds 2015 kende Shein een spectaculaire groei waarbij ze zich specifiek begonnen richten op buitenlandse markten. In 2021 was het bedrijf $ 30 miljard waard. Een jaar later werd het bedrijf na een investeringsronde geschat op een marktwaarde van $ 100 miljard. Vandaag zou de waardering rond de $ 66 miljard liggen.

In het voorjaar van 2023 haalde Shein $2 miljard op aan nieuw groeikapitaal. Tot de investeerders behoorden het overheidsfonds van de Verenigde Arabische Emiraten Mubadala, general Atlantic, de Chinese tak van Sequoia Capital en Tiger Global Management als nieuwe aandeelhouder.

De beursgang van Shein: is de beursgang dan eindelijk daar?

Met een enorme groeiversnelling de afgelopen acht jaar is het logisch dat Shein richting de beurs trekt. De Chinese modegigant mikt al enkele tijd op een beursgang, de kogel lijkt dit jaar door de kerk te zijn. Met een huidige waardering van $ 66 miljard en verwachte omzetcijfers van meer dan $ 30 miljard zou dit betekenen dat Shein aan 2.2x de omzet wordt gewaardeerd. Met dergelijke omzetcijfers komt Shein op dezelfde lijn te staan als Zara en H&M die in 2022 respectievelijk $ 26 miljard en $ 22 miljard rapporteerden.

Echter zijn de cijfers van Shein niet direct al te betrouwbaar. Shein weigerde commentaar te geven aan CNBC over de omzetverwachtingen voor 2023. Daarnaast is er nog de controverse omtrent duurzaamheid en arbeidsomstandigheden. Of dit in het huidige klimaat van duurzaam beleggen moeilijkheden zou kunnen geven voor een beursgang is zeker niet uitgesloten. De ambitieuze groeiplannen lijken veel beleggers wel te smaken. De groei van 2023 zou naar verwachtingen al 40% zijn. In 2024 zou de omzetverwachting richting de $ 48 miljard gaan. Dit gecombineerd met de blijvende groei in E-commerce trekt de aandacht van veel beleggers voor het aandelen. Onze analisten deden al een analyse over de beursgang van Shein.

Beursgang Stripe

Stripe is één van de grootste en bekendste online betalingssystemen. Met gebruikers zoals Amazon, Shopify en Google zijn ze een vaste partner voor deze bedrijven hun Betalingsverkeer. Opgericht in 2009 door twee broers werd het bedrijf zeven jaar later al geschat op een marktwaarde van $ 9 miljard. De groei hierna bleef maar sterk oplopen. In 2019 stond Stripe in de lijst van “11 grootste Fintech bedrijven in Amerika” met een waardering van $ 22,5 miljard. In 2021, na een kapitaalronde van $ 600 miljoen was de waardering maar liefst $ 95 miljard, een sterke verviervoudiging. Met dergelijke waardering staat Stripe fel boven PayPal die momenteel een marktwaarde van $ 65 miljard heeft.

De beursgang van Stripe: concurrentie voor PayPal?

Na de spectaculaire groei van Stripe kijkt het bedrijf om naar de beurs te gaan. De IPO van Stripe is één van de meest besproken beursgangen voor 2024. Met een directe concurrent voor PayPal die het beurslandschap instapt kijken beleggers enorm uit naar de beursgang. Net zoals vele andere IPO’s is Stripe ook één waar al enkele tijd over gespeculeerd wordt. In 2021 na de waardering van Stripe begonnen de speculaties dat Stripe naar de beurs zou trekken. De medeoprichter van Stripe, John Collison gaf 2 jaar geleden in een interview met CNBC nog aan dat ze als privaat bedrijf nog heel gelukkig zijn en er geen plannen zijn om naar de beurs te trekken.

Veel beleggers denken dat PayPal en Stripe gelijkaardig zijn qua werking. In grootorde zijn dit beide betalingssystemen die door veel bedrijven wereldwijd gebruikt worden. Echter is PayPal eerder een “plug-and-play” systeem waarbij het eenvoudig kan aangesloten om een betalingssysteem op te zetten. Stripe daarentegen richt zicht meer op specifieke oplossingen op maat gemaakt voor de bedrijven. Zo kan elk bedrijf het schikken naar de specifieke noden die ze hebben.

Met een heropleving van het IPO klimaat in 2024 verwachten analisten dat de beursgang dit jaar of zeker volgend jaar zal plaatsvinden. De waardering van Stripe volgens The Information, financieel dagblad over de technologiesector zou nu op $ 63 miljard staan, een daling van maar liefst 33%. Het is afwachten op verdere informatie over de beursgang om de effectieve waardering te weten voor de beursgang.

Beursgang Reddit

Reddit is een social media platform waar gebruikers een discussie kunnen starten waar andere gebruikers dan op kunnen reageren. Binnen Reddit zijn er zogenaamde ‘subreddits’ die eigenlijk communities voorstellen. Gebruikers kunnen op elkaars berichen “downvoten” of “upvoten”, wat gelijkaardig is aan liken of disliken zoals op Facebook, YouTube of X (voorheen Twitter). Reddit is vooral bekend omwille van de subreddit “WallStreetBets” waar vele beleggers samentroepten om de aandelen AMC en Gamestop naar ongeziene hoogtes deden stijgen in een zogenaamde “short squeeze”.

De Beursgang van Reddit: weer een Social Media bedrijf naar de beurs

Nu de winstgevendheid geen probleem meer is en het IPO landschap gunstiger is lijkt de knoop bij Reddit om naar de beurs te gaan te zijn doorgehakt. Eind februari wordt de specifieke informatie over de beursgang bekend gemaakt, in Maart volgt de Roadshow waarna op het einde van die maand de Beursgang zou plaatsvinden. Met een waardering van $ 10 miljard en een omzetverwachting van $ 800 miljoen in 2023 zou het bedrijf aan 12.5x de omzet noteren. Het is sinds Pinterest de grootste IPO van een social mediabedrijf. De IPO van reddit werd door onze beleggingsspecialisten bij Lynx volledig onderzocht. De volledige analyse vindt u hier.

Beleggen in aandelen via LYNX?

Via LYNX kunt u beleggen in aandelen, opties, futures, ETF’s en meer. Na de beursgang van Shein, Stripe, en Reddit kunt u ook beleggen in deze aandelen. Bekijk het volledige aanbod:

Bronnen:

https://www.forbes.com/sites/investor-hub/article/best-upcoming-ipos-to-watch-2024/?sh=278a0533726a

https://www.ey.com/en_gl/ipo/trends

https://www.cnbc.com/2024/01/08/sheins-revenue-is-a-lot-more-than-30-billion-annually-exec.html#:~:text=The%20outlet%20reported%20that%20Shein,the%20company%20hit%20that%20goal.

https://ecommercedb.com/insights/shein-business-strategy-growth-competition/4708

https://www.cnbc.com/2023/01/26/stripe-tells-employees-it-will-decide-on-an-ipo-within-the-next-year-.html

https://www.nasdaq.com/articles/heres-what-stripes-ipo-could-mean-for-paypal-stock?time=1701253500

https://www.theinformation.com/articles/stripe-cuts-internal-valuation-by-11-implying-63-billion-valuation

https://www.forbes.com/sites/tylerroush/2024/01/18/reddit-planning-ipo-launch-in-march-report-says/?sh=1ace828d75d8

https://www.reuters.com/markets/deals/reddit-seeks-launch-ipo-march-sources-2024-01-18/