Geschatte leestijd: 7 minutes

In dit artikel bespreken we een eenvoudige optieconstructie die inspeelt op het prijs- en volatiliteitsgedrag rondom kwartaalresultaten: de short strangle. We leggen uit hoe deze strategie werkt, welke risico’s eraan verbonden zijn en waar beleggers op moeten letten.

Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Opties en kwartaalcijfers

Allereerst is het van belang om te achterhalen wanneer bedrijven met cijfers komen. Diverse websites zoals Earnings Whispers houden een overzicht bij.

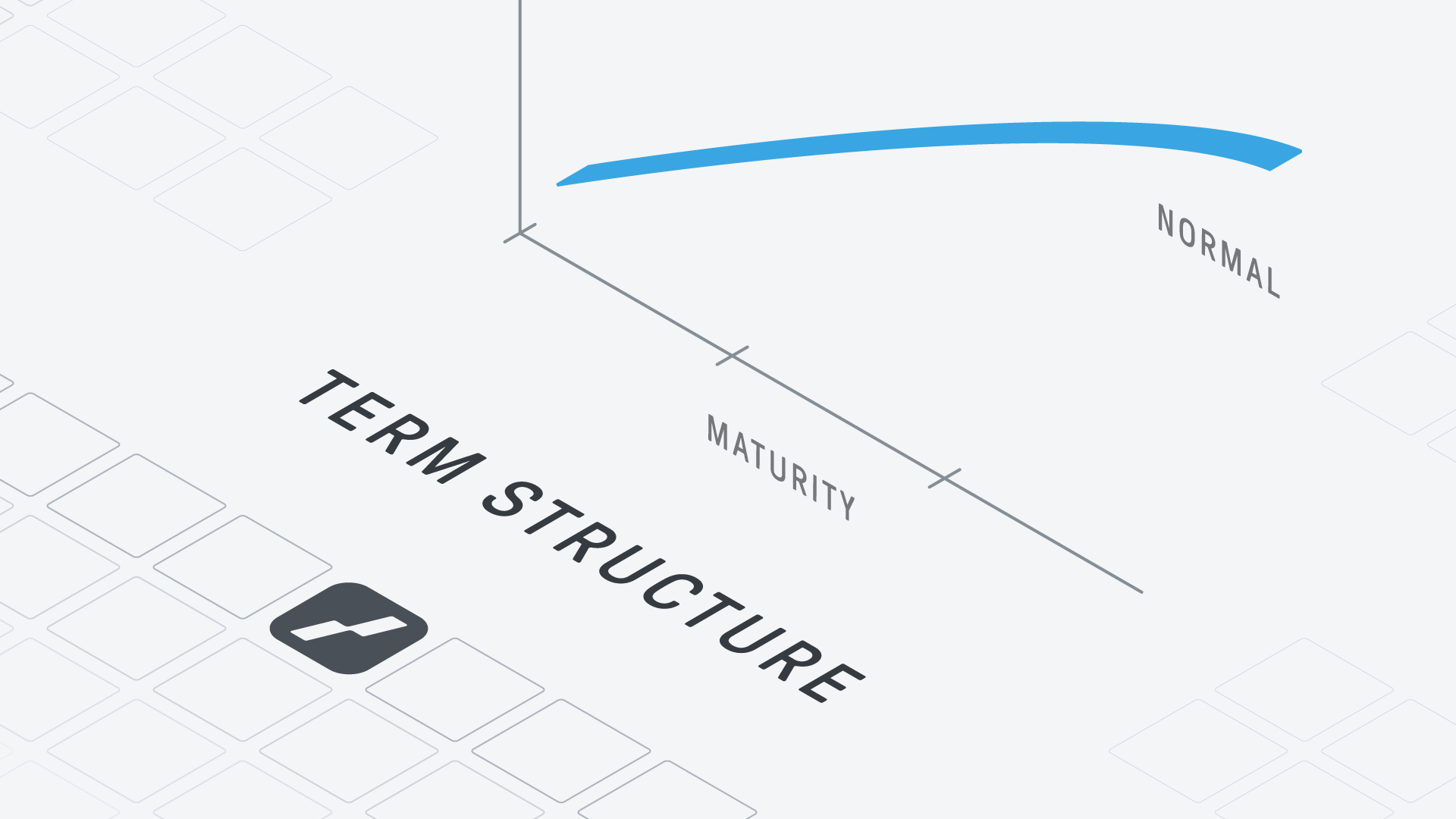

Optieprijzen worden onder andere beïnvloed door de zogeheten implied volatility: de verwachte beweeglijkheid van de onderliggende waarde. In aanloop naar kwartaalcijfers stijgt deze implied volatility vaak, omdat beleggers koersbewegingen verwachten na de bekendmaking van resultaten.

Na de publicatie van de cijfers daalt de implied volatility doorgaans sterk – een fenomeen dat ook wel volatility crush wordt genoemd. Opties die voorheen relatief hoog geprijsd waren, verliezen hierdoor snel waarde. Hierop speelt de optiestrategie short strangle in.

Omdat we in dit artikel opties bespreken in het kader van kwartaalcijfers, hebben we het hier enkel over aandelenopties.

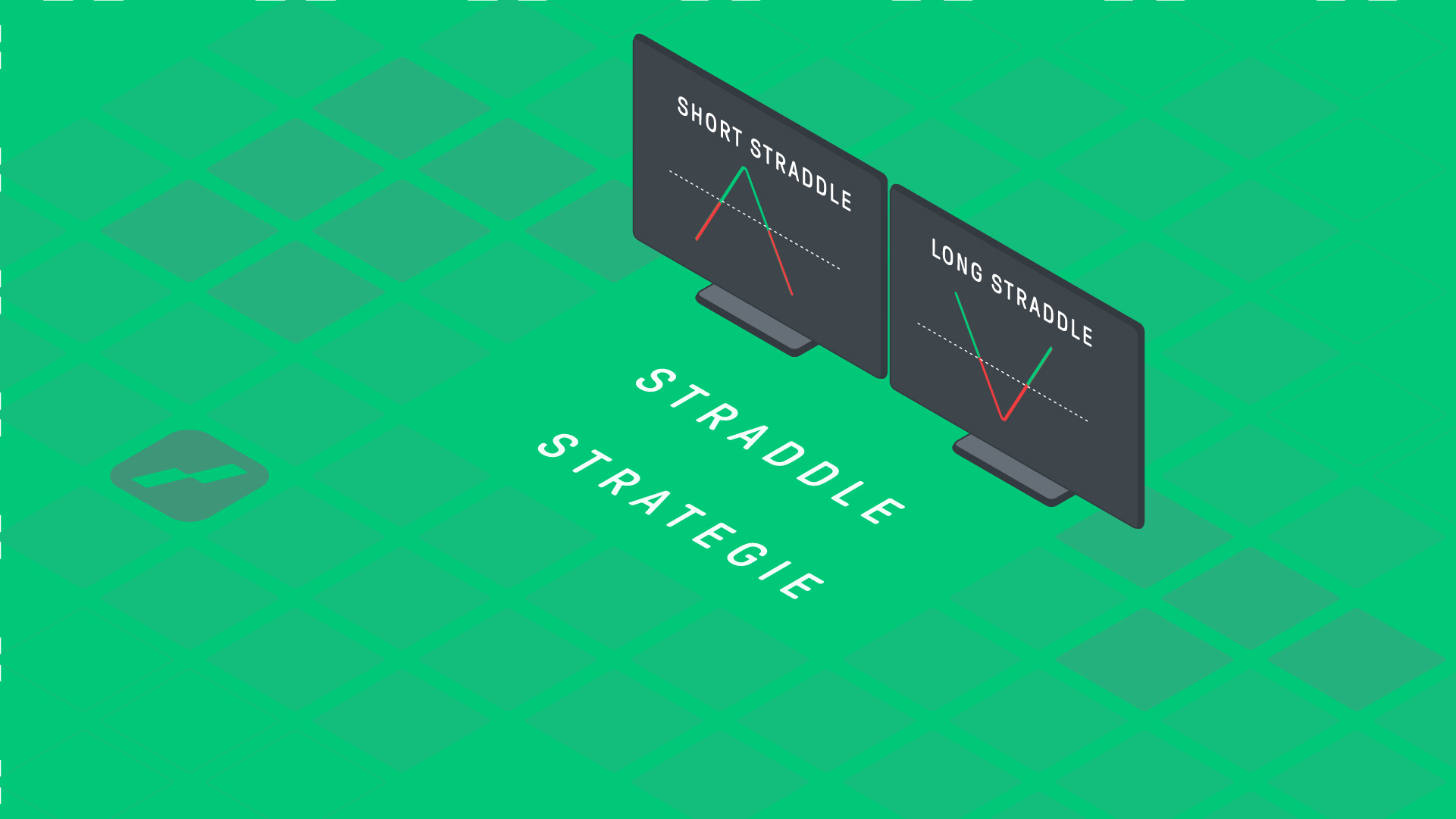

De short strangle: een strategie rond earnings

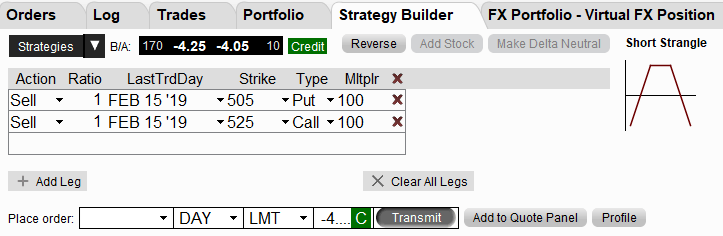

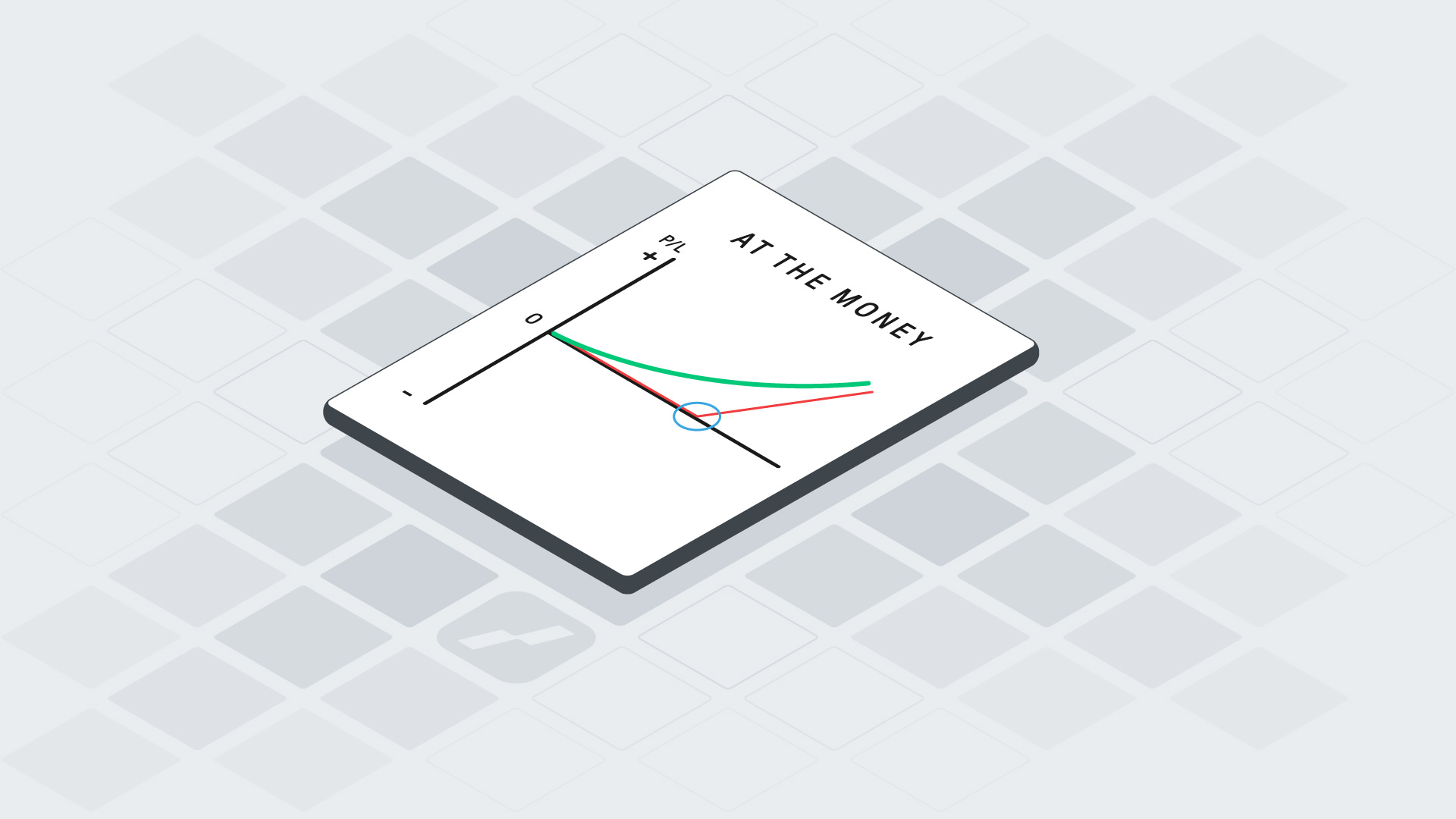

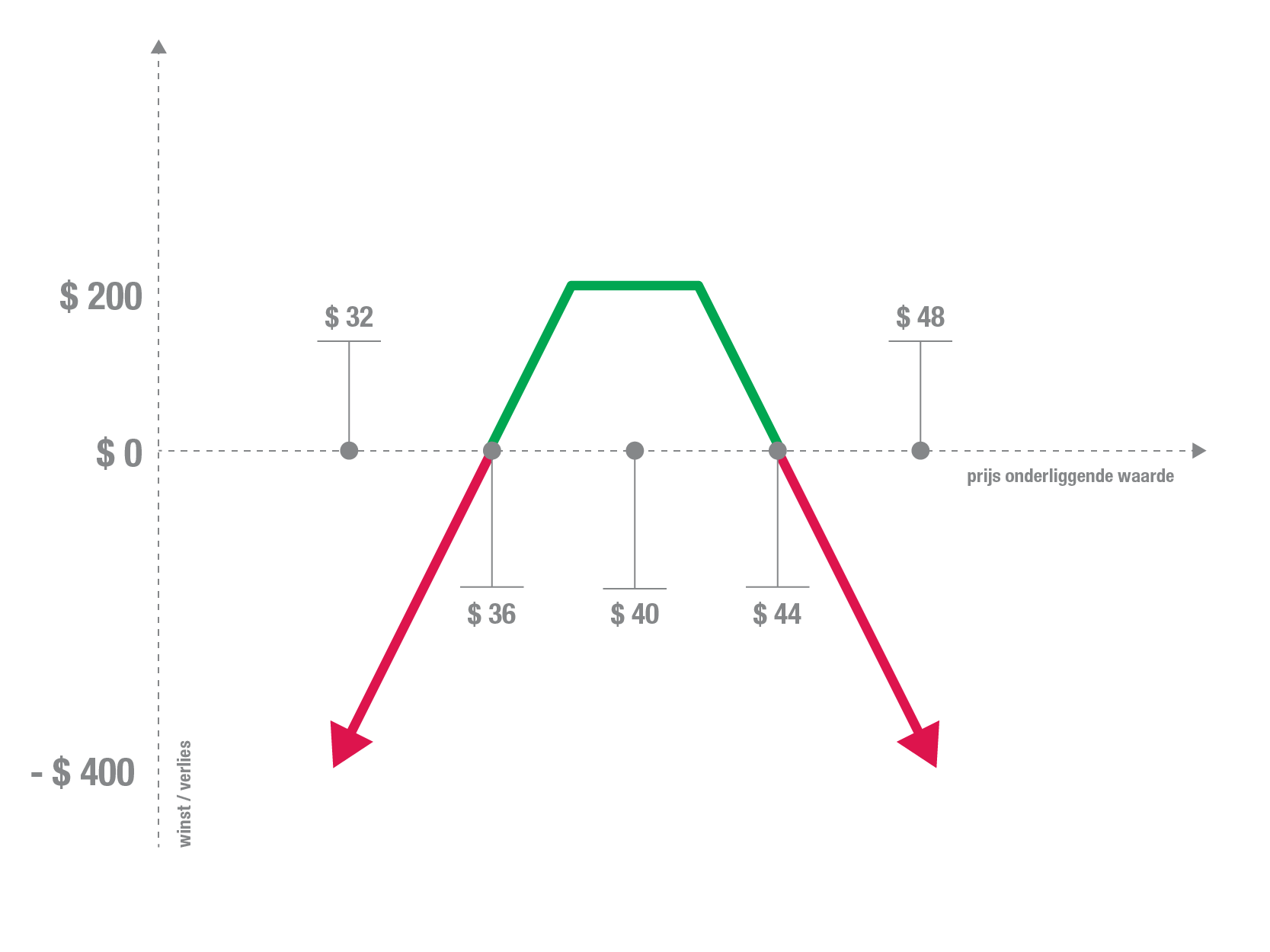

Een short strangle bestaat uit het verkopen (schrijven) van een out-of-the-money (OTM) call én een OTM put op hetzelfde aandeel met dezelfde expiratiedatum. Beleggers die deze strategie toepassen, ontvangen twee premies en hopen dat de koers van het aandeel tussen de twee strikeprijzen blijft.

Kenmerken van de short strangle

- Winstpotentieel: beperkt tot de ontvangen premie(s)

- Maximaal verlies: theoretisch onbeperkt (koersstijgingen of -dalingen buiten de strikeprijzen)

- Beleggingshorizon: zeer kort – vaak minder dan 24 uur

- Doel: profiteren van een verwachte afname in implied volatility na cijfers

De winstzone ligt tussen de verkochte call- en put-strike. Door de ontvangen premie is het effectieve bereik iets ruimer. De break-evenpunten zijn:

Onderkant: put-strike – ontvangen premie (plus kosten)

Bovenkant: call-strike + ontvangen premie (minus kosten)

De achterliggende gedachte van deze strategie is dat er relatief veel premie wordt ontvangen, omdat er wordt verwacht dat de volatiliteit hoog zal zijn bij earnings. In het ideale scenario neemt de volatiliteit een duik, waardoor men de strangle tegen een lagere prijs kunnen terugkopen.

De maximale winst ligt vooraf vast en komt neer op de som van de premies. Deze wordt behaald indien de strangle tot de expiratiedatum wordt behouden en wanneer de prijs van het aandeel tussen de strikes sluit. Het maximale verlies is in theorie onbeperkt. Naar de bovenzijde kan een aandeel oneindig doorstijgen en naar de onderzijde kan het aandeel zakken tot nul.

Short strangle in de praktijk

Er zijn meerdere aspecten van de short strangle waar u rekening mee dient te houden als u met opties in wilt spelen op kwartaalcijfers. De belangrijkste vragen worden hieronder behandeld.

Wanneer ga ik in positie om bovenstaande strategie toe te passen?

Zo dicht mogelijk tegen de close van de dag, voorgaand op de publicatiedag. Als een bedrijf kwartaalcijfers uitbrengt op 28 juli, is in principe 27 juli de dag waarop u bijvoorbeeld een short strangle in positie neemt. De reden hiervoor is dat een aandeel nogal volatiel kan zijn de dag voordien. Door de positie op het einde van de voorgaande sessie in portefeuille te nemen, bent u zo marktneutraal mogelijk gebleven.

Wanneer sluit ik de optiestrategie?

Na het bekendmaken van de kwartaalcijfers zou de implied volatility moeten zakken om de strangle winstgevend te maken. Het spreekt voor zich dat er ook soms verlieslatende trades zullen zijn. De opzet is dat u de optieconstructie afsluit gedurende de sessie die volgt op de bekendmaking. De positie zal met andere woorden nooit meer dan 24 uur in uw portefeuille zitten.

Het is belangrijk om een onderscheid te maken tussen voorbeurs- en nabeurs bekendmakingen. Wanneer de kwartaalcijfers voorbeurs worden gepubliceerd, kunt u gedurende de handelssessie die volgt op de bekendmaking kijken om de positie af te sluiten. Bij een nabeurs bekendmaking zal u de volgende handelsdag de positie afsluiten. Ik wil hierbij de nadruk leggen dat de positie in ieder geval moet afgesloten worden, tenzij u van plan bent om optieposities te managen.

Strikeprijzen bepalen met de straddle

Een veelgebruikte methode om de verwachte koersbeweging te bepalen is via de prijs van een at-the-money (ATM) straddle. Een straddle bestaat uit een gelijktijdige aankoop van een call- en een put met dezelfde strike. De prijs van deze combinatie geeft een indicatie van de verwachte bewegingsruimte. Deze gegevens kunt u vinden in het TWS Handelsplatform.

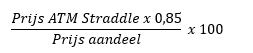

Berekening verwachte beweging (in %):

De uitkomst kan worden gebruikt om de call- en put-strikes te bepalen voor de short strangle. Bijvoorbeeld: bij een verwachte beweging van 5% en een aandelenprijs van €100, zouden strikes rond €95 (put) en €105 (call) gekozen kunnen worden. Vaak wordt gekozen voor de eerstvolgende wekelijkse expiratie, maar dit is geen vast gegeven.

Risico’s en aandachtspunten

Hoewel de strategie relatief eenvoudig oogt, brengt zij duidelijke risico’s met zich mee:

- De koers kan fors buiten de strangle bewegen, met aanzienlijk verlies tot gevolg.

- Bij sterke post-earnings moves werkt de daling van implied volatility het verlies niet altijd weg.

- Marginvereisten kunnen bij onverwachte bewegingen snel oplopen.

Daarom is deze strategie vooral geschikt voor ervaren beleggers die bekend zijn met risico’s van short opties en zich bewust zijn van mogelijke verliezen buiten het ontvangen premiebedrag.

Conclusie

De short strangle is een strategie die inspeelt op de volatiliteitsdaling na kwartaalcijfers. Hoewel het winstpotentieel beperkt is, kan de kans op winst aantrekkelijk zijn wanneer de verwachte beweging van een aandeel groter is dan de werkelijke koersreactie. Toch blijft het een strategie met asymmetrisch risico, wat voorzichtigheid vereist.

Optiecombinaties via LYNX

Via LYNX heeft u als optiebelegger de mogelijkheid om met enkele klikken een optiecombinatie aan te maken. Wanneer u dit heeft gedaan, zal u voor de volledige optiecombinatie één bied- en laatprijs zien. Door het inleggen van een combinatieorder, loopt u niet het risico op een partiële uitvoering. U heeft met andere woorden zekerheid van een volledige uitvoering van de combinatie, iets wat onmisbaar is voor iedere optiebelegger.