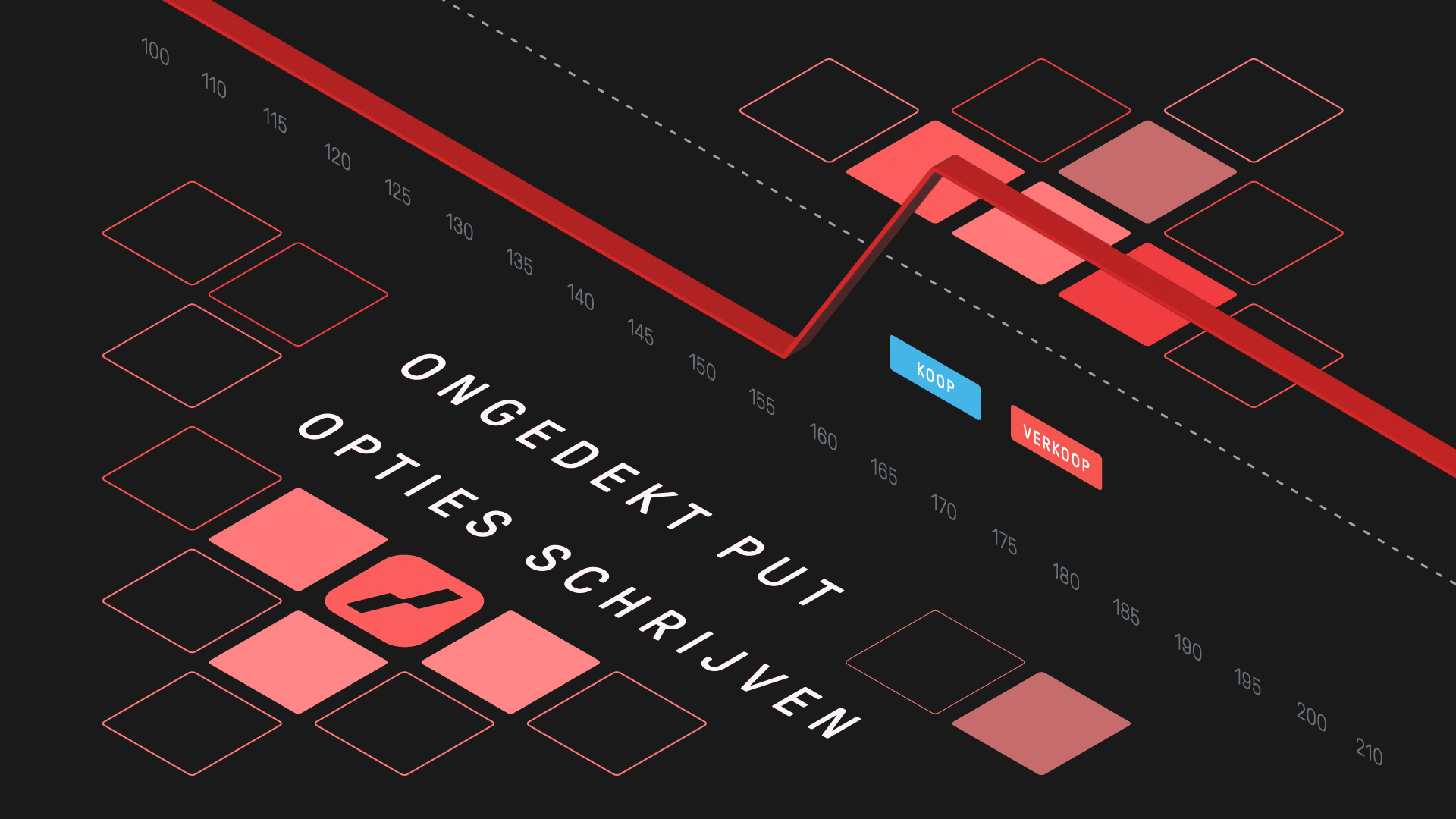

De Iron Butterfly is een optiestrategie die juist in zulke omstandigheden tot zijn recht komt. Door het combineren van vier optieposities ontstaat een constructie met afgebakend risico en een voorspelbaar rendement, zolang de onderliggende waarde binnen een verwachte bandbreedte blijft.

In dit artikel leert u hoe de Iron Butterfly werkt, wanneer ze effectief is, en hoe u de strategie opbouwt en beheert.

Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat is een Iron Butterfly?

De Iron Butterfly is een samengestelde optiestrategie bestaande uit vier opties met dezelfde expiratiedatum:

- Verkoop van een at-the-money calloptie

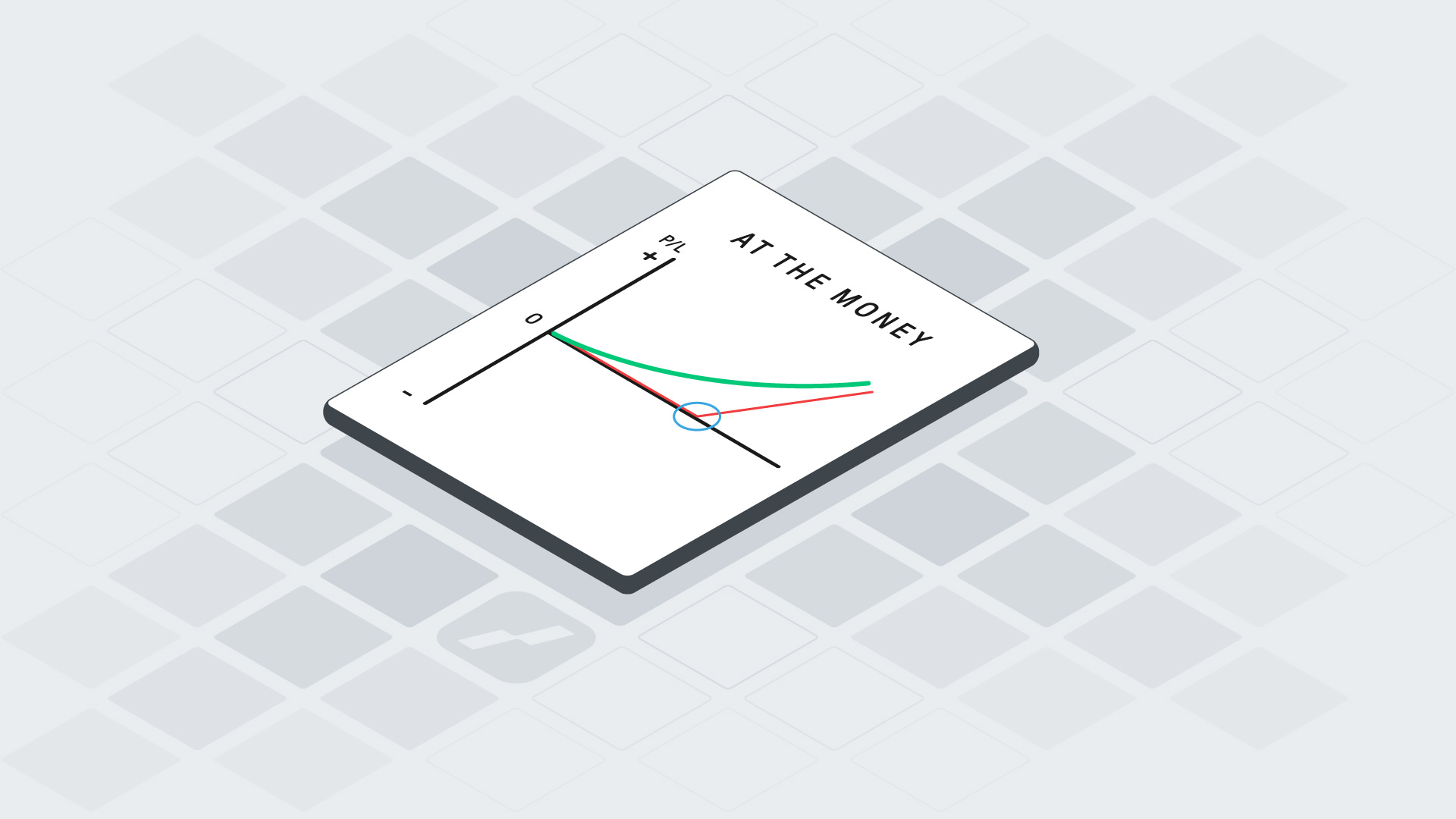

- Verkoop van een at-the-money putoptie (met dezelfde uitoefenprijs als de call)

- Aankoop van een out-of-the-money calloptie

- Aankoop van een out-of-the-money putoptie

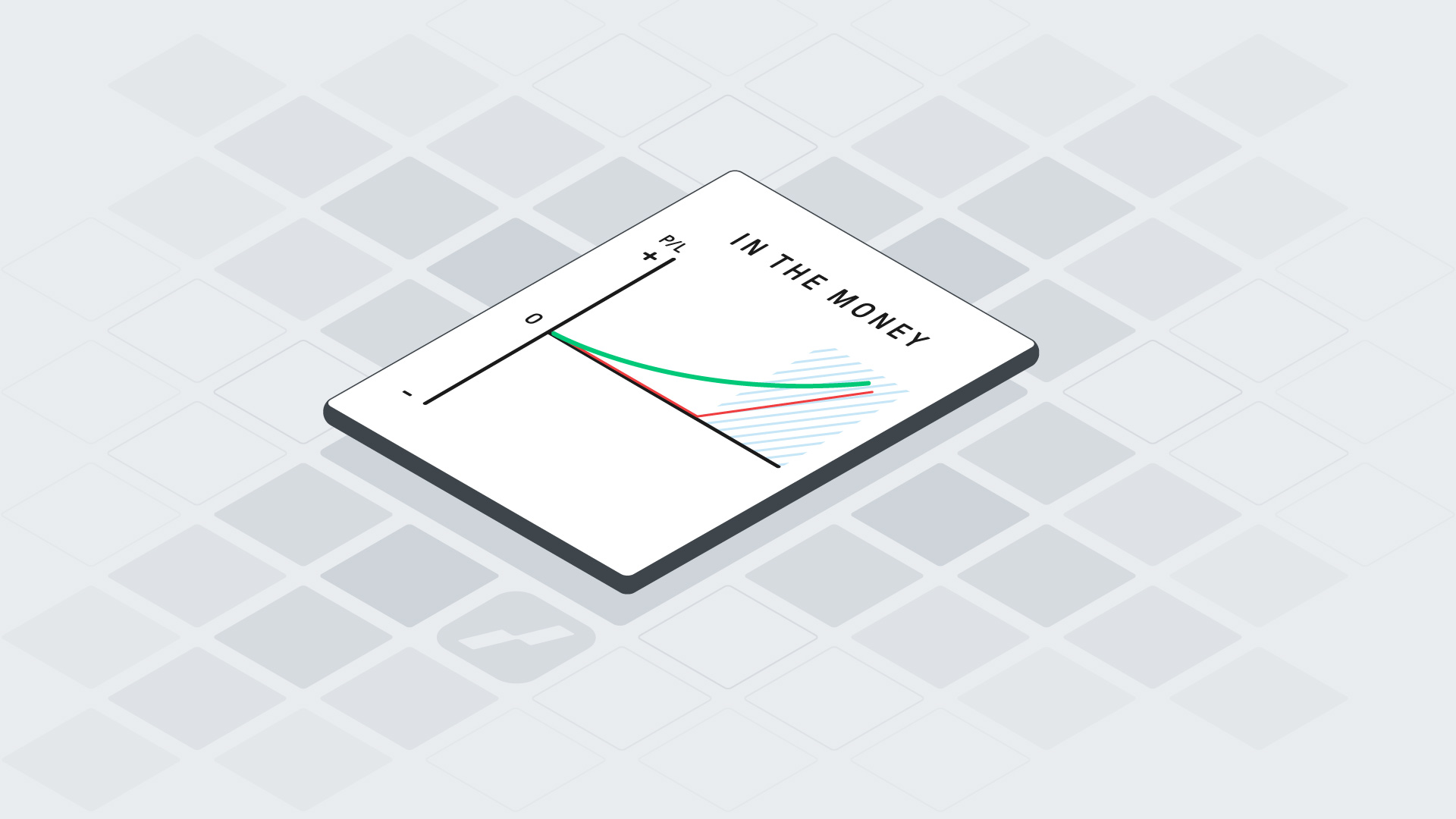

De verkochte opties bevinden zich in het midden van de structuur en worden ook wel de “body” of “guts” genoemd. De aangekochte opties vormen de “wings” aan weerszijden van de centrale strike.

De strategie is ontworpen om winst te maken wanneer de onderliggende waarde rond de middenstrike blijft. Het maximale verlies is beperkt door de gekochte opties.

Short Iron Butterfly (neutraal, lage volatiliteit)

Bij een short Iron Butterfly ontvangt de belegger een premie voor de verkochte opties. Deze premie vormt de maximale winst, die wordt gerealiseerd als de onderliggende waarde bij expiratie exact op de centrale uitoefenprijs noteert.

Voorbeeld (theoretisch):

Onderliggende waarde: €100

- Verkoop calloptie €100 → ontvang €3

- Verkoop putoptie €100 → ontvang €3

- Koop calloptie €105 → betaal €1,50

- Koop putoptie €95 → betaal €1,50

In dit voorbeeld ontvangt u €3 premie voor de verkochte call en €3 voor de verkochte put. Daartegenover betaalt u €1,50 voor de gekochte call en €1,50 voor de gekochte put. De netto ontvangen premie bedraagt daarmee €3 per aandeel, ofwel €300 per contract (uitgaande van een standaard multiplier van 100). Dit bedrag vormt meteen de maximale winst van de strategie, die wordt gerealiseerd wanneer de onderliggende waarde precies op de centrale uitoefenprijs expireert.

De winstzone ligt tussen €97 en €103. Binnen deze bandbreedte blijft een deel van de premie behouden, met de hoogste winst bij exact €100. Het maximale verlies treedt op wanneer de koers buiten de gekozen “wings” eindigt, dus onder €95 of boven €105. Dit verlies bedraagt het verschil tussen de strikes (€5), verminderd met de ontvangen premie (€3), wat neerkomt op €2 per aandeel, ofwel €200 per contract. De strategie is dus winstgevend zolang de onderliggende waarde binnen de winstzone blijft tot aan expiratie.

Long Iron Butterfly (volatiliteitsstrategie)

Bij een long Iron Butterfly betaalt u een premie om in te spelen op een grote beweging van de onderliggende waarde, zonder vooraf een richting te kiezen. De maximale winst wordt behaald als de koers ver buiten de centrale strike eindigt, terwijl het maximale verlies gelijk is aan de betaalde premie.

Voorbeeld (theoretisch):

Onderliggende waarde: €100

- Koop calloptie €105 → betaal €1

- Koop putoptie €95 → betaal €1

- Verkoop calloptie €100 → ontvang €2

- Verkoop putoptie €100 → ontvang €2

In dit voorbeeld betaalt u in totaal €2 meer aan premie voor de gekochte opties dan u ontvangt voor de verkochte opties. Deze €2 per aandeel, oftewel €200 per contract, vormt uw maximale verlies — en wordt geleden als de onderliggende waarde precies op de centrale uitoefenprijs eindigt bij expiratie.

De maximale winst bedraagt €3 per aandeel, ofwel €300 per contract. Dit wordt bereikt wanneer de koers van de onderliggende waarde bij expiratie buiten de gekozen “wings” eindigt, dus onder €95 of boven €105. In dat geval is het verschil tussen de uitoefenprijzen (€5) volledig in-the-money, terwijl de betaalde premie van €2 wordt afgetrokken van het resultaat.

De break-evenpunten liggen op respectievelijk €93 (onderkant) en €107 (bovenkant), rekening houdend met de betaalde premie. Aangezien winst pas ontstaat bij een sterke koersbeweging buiten deze marges, is deze strategie vooral geschikt wanneer u een forse volatiliteit verwacht, zonder een uitgesproken richting.

Verschil met Iron Condor

Hoewel de Iron Butterfly en Iron Condor op elkaar lijken, is het verschil dat de Iron Butterfly beide shortopties op dezelfde centrale uitoefenprijs plaatst. Bij een Iron Condor liggen de short call- en putopties verder uit elkaar. Hierdoor is de winstzone van de Iron Condor breder, maar is de premie lager.

| Strategie | Winstzone | Potentieel rendement | Nauwkeurigheid vereist |

| Iron Butterfly | Smal (1 strike) | Hoger | Hoog |

| Iron Condor | Breder | Lager | Lager |

Risico’s en aandachtspunten

De Iron Butterfly kent vooraf gedefinieerde risico’s. Het grootste risico is dat de onderliggende waarde buiten de winstzone expireert, waardoor (bij de short variant) het maximale verlies wordt gerealiseerd. Andere aandachtspunten:

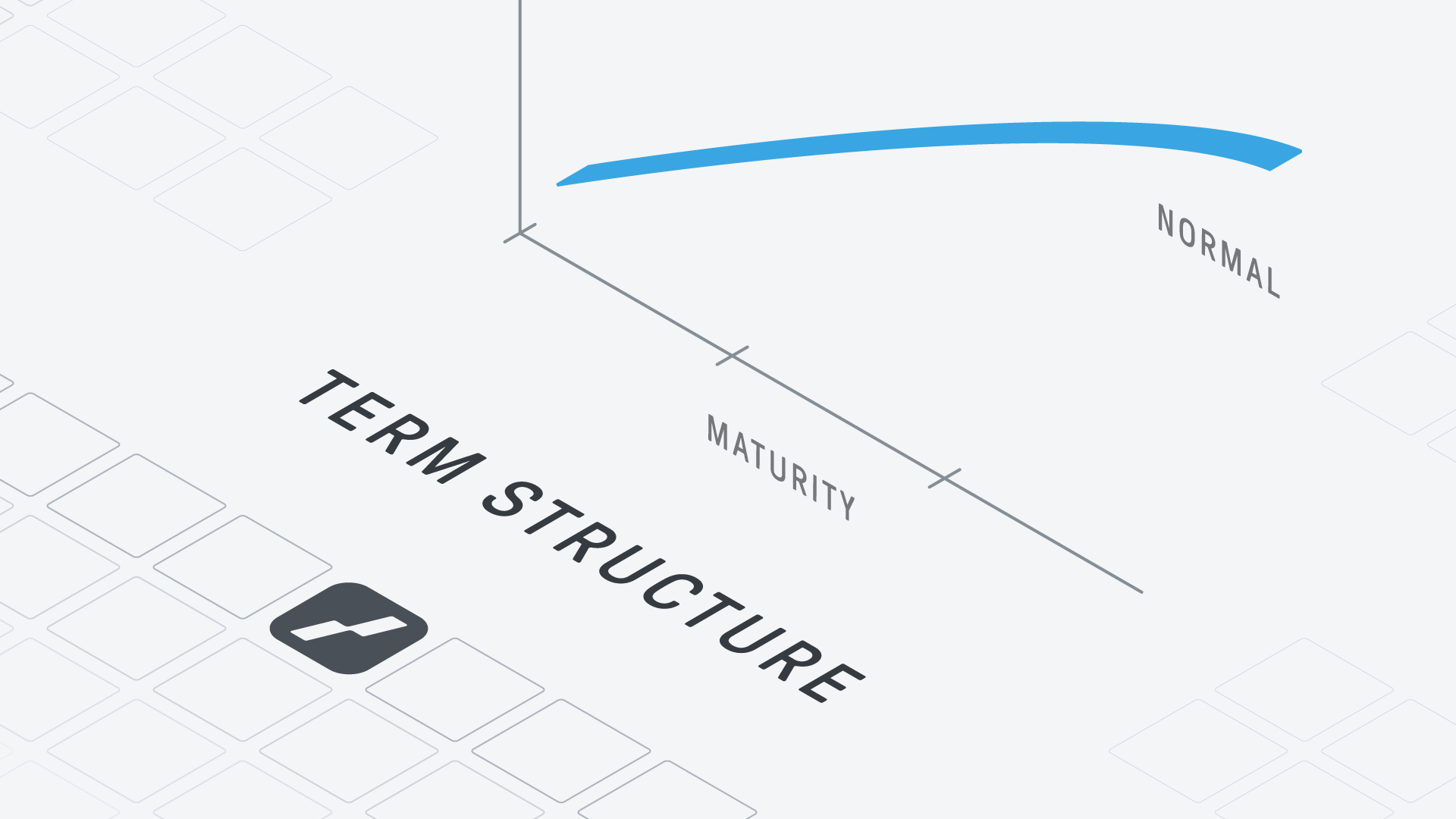

- Gamma-effect: neemt toe naarmate expiratie nadert, waardoor posities gevoeliger worden voor kleine koersbewegingen

- Tijdsverval (theta): werkt positief bij short varianten, negatief bij long

- Volatiliteit (vega): lage volatiliteit gunstig voor short, stijgende volatiliteit gunstig voor long

Positiemanagement

Afhankelijk van de marktontwikkeling kan de positie op drie manieren worden beheerd:

- Aanhouden tot expiratie: enkel als de koers zich nog ruim binnen de winstzone bevindt

- Vroegtijdig sluiten: als een deel van de maximale winst is gerealiseerd (bijvoorbeeld 50%)

- Doorrollen: bij koersdruk richting de wings kan de structuur worden gesloten en opnieuw opgezet met latere expiratiedatum

Conclusie

De Iron Butterfly is een geavanceerde optiestrategie die het mogelijk maakt om gecontroleerd in te spelen op markten met lage volatiliteit (short) of op grote, richtingloze koersbewegingen (long). Beide varianten kennen een heldere structuur en vooraf bepaalde risico’s. Succesvol gebruik vereist echter nauwkeurige inschatting van volatiliteit, tijdsverloop en prijsbereik.