Geschatte leestijd: 5 minutes

Veel beleggers focussen op richtingsstrategieën. Maar markten bewegen niet altijd fors op of neer. Soms blijft de koers wekenlang zijwaarts bewegen. Klassieke koop- of verkoopstrategieën leveren dan weinig op. Tegelijkertijd kan een te nauwe inschatting leiden tot verlies. Hoe speelt u in op stilstand binnen marges, zonder blootgesteld te zijn aan onbeperkt risico?

U krijgt inzicht in de opbouw van een iron condor, het winst- en verliespotentieel, de keuze van parameters, en hoe u posities beheert bij veranderende marktomstandigheden. Alles wordt uitgelegd aan de hand van een tijdloos, theoretisch voorbeeld. Bent u op zoek naar een broker om in opties te handelen? Klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat is een iron condor?

Een iron condor is een samengestelde optiestrategie die bestaat uit vier posities met dezelfde expiratiedatum:

- Koop 1 out-of-the-money putoptie met lage strike

- Verkoop 1 putoptie met strike dichter bij de huidige koers

- Verkoop 1 calloptie met strike boven de huidige koers

- Koop 1 out-of-the-money calloptie met hoge strike

Deze structuur combineert een short put spread met een short call spread, waarbij winst wordt gemaakt zolang de onderliggende waarde bij expiratie tussen de twee geschreven opties eindigt.

De verkopers van de call en put ontvangen premie, de gekochte opties dienen als bescherming en beperken het maximale verlies.

Theoretisch voorbeeld: opbouw en resultaat iron condor

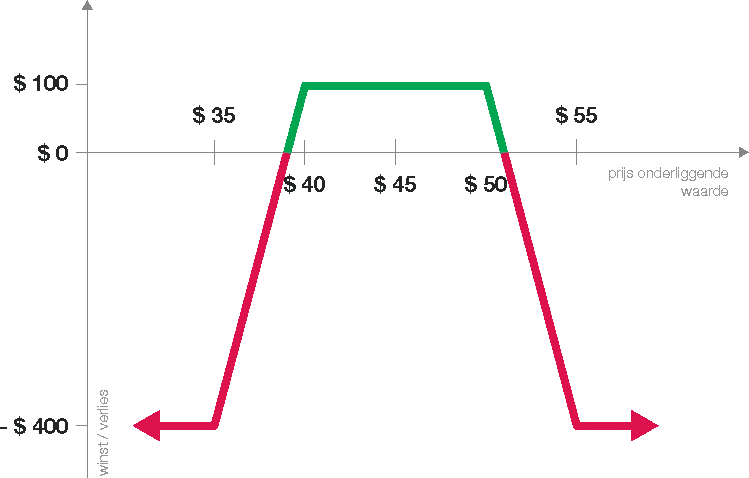

Stel u voert de volgende transacties uit, alle met dezelfde expiratiedatum:

- Koop 1 putoptie met uitoefenprijs € 35

- Verkoop 1 putoptie met uitoefenprijs € 40

- Verkoop 1 calloptie met uitoefenprijs € 50

- Koop 1 calloptie met uitoefenprijs € 55

U ontvangt netto € 1 premie per aandeel, dus € 100 per contract (met multiplier 100).

De maximale winst van € 100 wordt gerealiseerd als de koers van de onderliggende waarde bij expiratie tussen € 40 en € 50 ligt. In dat geval verlopen alle opties waardeloos en behoudt u de ontvangen premie.

De break-evenpunten liggen op € 39 en € 51 (de strikes van de geschreven opties ± ontvangen premie).

Het maximale verlies wordt geleden als de koers lager is dan € 35 of hoger dan € 55. Dat is het verschil tussen strikes (5) min de ontvangen premie (€ 1), dus € 4 per aandeel, oftewel € 400 per contract.

Wanneer past een iron condor?

De iron condor wordt typisch ingezet wanneer u verwacht dat de onderliggende waarde binnen een voorspelbare prijsvork blijft. Dit komt bijvoorbeeld voor:

- Tijdens perioden van lage volatiliteit

- Rond technische steun- of weerstandsniveaus

- Bij afnemend momentum na forse koersbewegingen

De strategie is vooral populair bij optiehandelaren die maandelijks premie willen innen met een hoge kans op een bescheiden winst.

Belang van uitoefenprijzen en looptijd

De gekozen parameters zijn bepalend voor risico, rendement en kans op succes.

Uitoefenprijs

De afstand tussen de geschreven put en call bepaalt de breedte van de winstzone. Een bredere band geeft u meer kans op succes, maar levert minder premie op. Een smalle band verhoogt de potentiële winst, maar verkleint de kans op een succesvolle expiratie. Een balans tussen risico en rendement is essentieel

Looptijd

Iron condors worden meestal opgezet met een looptijd van 2 tot 6 weken. In deze periode verliest de tijdswaarde (theta) van de opties voldoende snel waarde om winstgevend te zijn.

Bij langere looptijden is de theta-effect beperkt, terwijl het risico op onverwachte bewegingen toeneemt. Een korte looptijd maakt het effectiever om in te spelen op het afnemen van tijds- en verwachtingswaarde.

Positiemanagement

Wanneer de koers van de onderliggende waarde dreigt buiten de winstzone te bewegen, zijn er drie strategieën mogelijk:

- Sluiten van de positie

U koopt de volledige combinatie terug om verder verlies te beperken. Dit is vaak de veiligste optie bij sterke bewegingen. - Doorrollen naar een latere expiratiedatum

U sluit de huidige positie en opent een nieuwe met aangepaste strikes of langere looptijd. Dit vereist een herziening van uw marktanalyse. - Aanhouden tot expiratie

Dit is enkel geschikt als de koers nog binnen of dichtbij de winstzone ligt. Wees dan bewust van de toename in gamma, waardoor koersbewegingen grotere invloed hebben op de waarde van de positie.

Voordelen iron condor

- Beperkt risico en vooraf bekend verlies

- Winst bij koersstabiliteit, ook zonder richting

- Veelzijdig inzetbaar met maandelijks ritme

Nadelen iron condor

- Hoge transactiekosten (door 4 opties)

- Risico op een mogelijk groot verlies

- Relatief lage maximale winst

Iron condor vs. butterfly spread

Een butterfly spread vereist een exacte expiratiekoers rond de middenstrike voor maximale winst. Bij een iron condor ligt de winstzone tussen twee strikes, waardoor de kans op winst veel groter is.

Daartegenover staat dat de potentiële winst bij een butterfly vaak hoger ligt dan bij een iron condor. De iron condor is dus minder winstgevend, maar statistisch kansrijker bij neutrale marktomstandigheden.

Conclusie: rendement uit rust, mits correct ingezet

De iron condor is een krachtige strategie voor wie voorspelbare koersbewegingen zonder grote uitschieters verwacht. Het winstpotentieel is beperkt, maar de kans op succes is bij correct gekozen parameters relatief groot.