|

Artikel laten voorlezen

|

Geschatte leestijd: 6 minutes

Vertical spreads bestaan uit twee opties van hetzelfde type, twee calls of twee puts, met dezelfde afloopdatum maar een verschillende uitoefenprijs. Door één optie te kopen en de ander te verkopen, ontstaat een beperkt risico en een begrensd rendement. In dit artikel leert u hoe vertical spreads werken, in welke marktsituaties ze kunnen worden toegepast en hoe ze zich verhouden tot het kopen van een enkele optie.

Bent u op zoek naar een broker om in opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat is een vertical spread?

Een vertical spread is een optiestrategie waarbij u tegelijkertijd een optie koopt en een optie verkoopt met dezelfde afloopdatum, maar met verschillende uitoefenprijzen. Dit kan zowel met calls als met puts. Het belangrijkste voordeel van deze strategie is dat u vooraf weet wat het maximale verlies en de maximale winst van de positie is. Dit helpt u om meer controle te hebben over uw beleggingsrisico’s, vooral in markten waarin u een gematigde stijging of daling verwacht.

Bijvoorbeeld: bij een bull call spread koopt u een calloptie met een lagere uitoefenprijs en verkoopt u een calloptie met een hogere uitoefenprijs. U betaalt hiervoor een nettobedrag aan premie (de zogenaamde debit spread). Bij een bear put spread is het principe vergelijkbaar, maar dan speculeert u op een daling van de onderliggende waarde. Ook hier koopt u de optie met de hogere uitoefenprijs en verkoopt u de optie met de lagere uitoefenprijs.

Overzicht van vier populaire vertical spreads

| Strategie | Type Spread | Marktverwachting | Initiële kasstroom |

|---|---|---|---|

| Bull Call Spread | Debit | Gematigde koersstijging | Netto premie betalen |

| Bear Call Spread | Credit | Koersdaling of beperkte stijging | Netto premie ontvangen |

| Bear Put Spread | Debit | Gematigde koersdaling | Netto premie betalen |

| Bull Put Spread | Credit | Koersstijging of lichte daling | Netto premie ontvangen |

Een praktijkvoorbeeld: de bull call spread

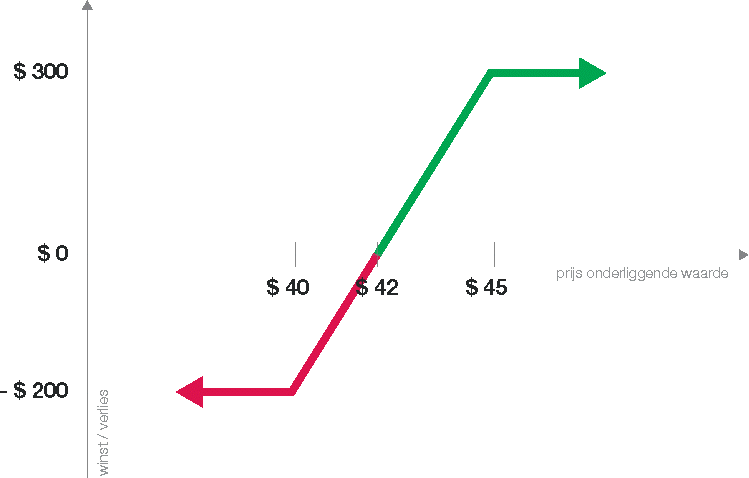

Stel dat een aandeel momenteel € 40 noteert. U verwacht een lichte stijging, maar denkt niet dat het aandeel boven de € 45 zal uitkomen. U kunt dan een bull call spread opzetten door een calloptie met uitoefenprijs € 40 te kopen voor € 5 premie, en tegelijkertijd een calloptie met uitoefenprijs € 45 te verkopen voor € 3 premie. Uw netto investering is dan € 2 per aandeel, oftewel € 200 per optiecontract (aangezien elk contract 100 aandelen vertegenwoordigt).

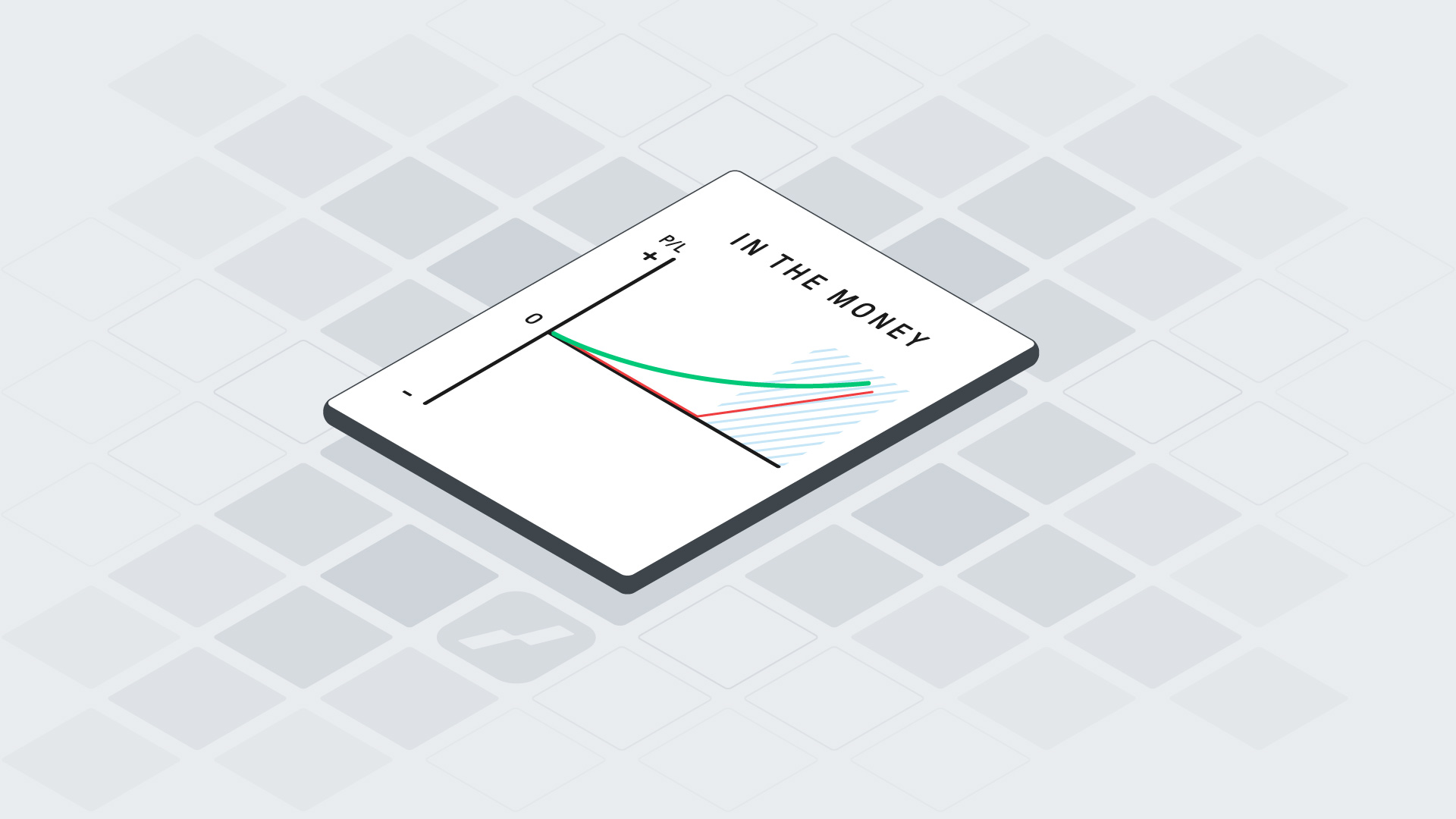

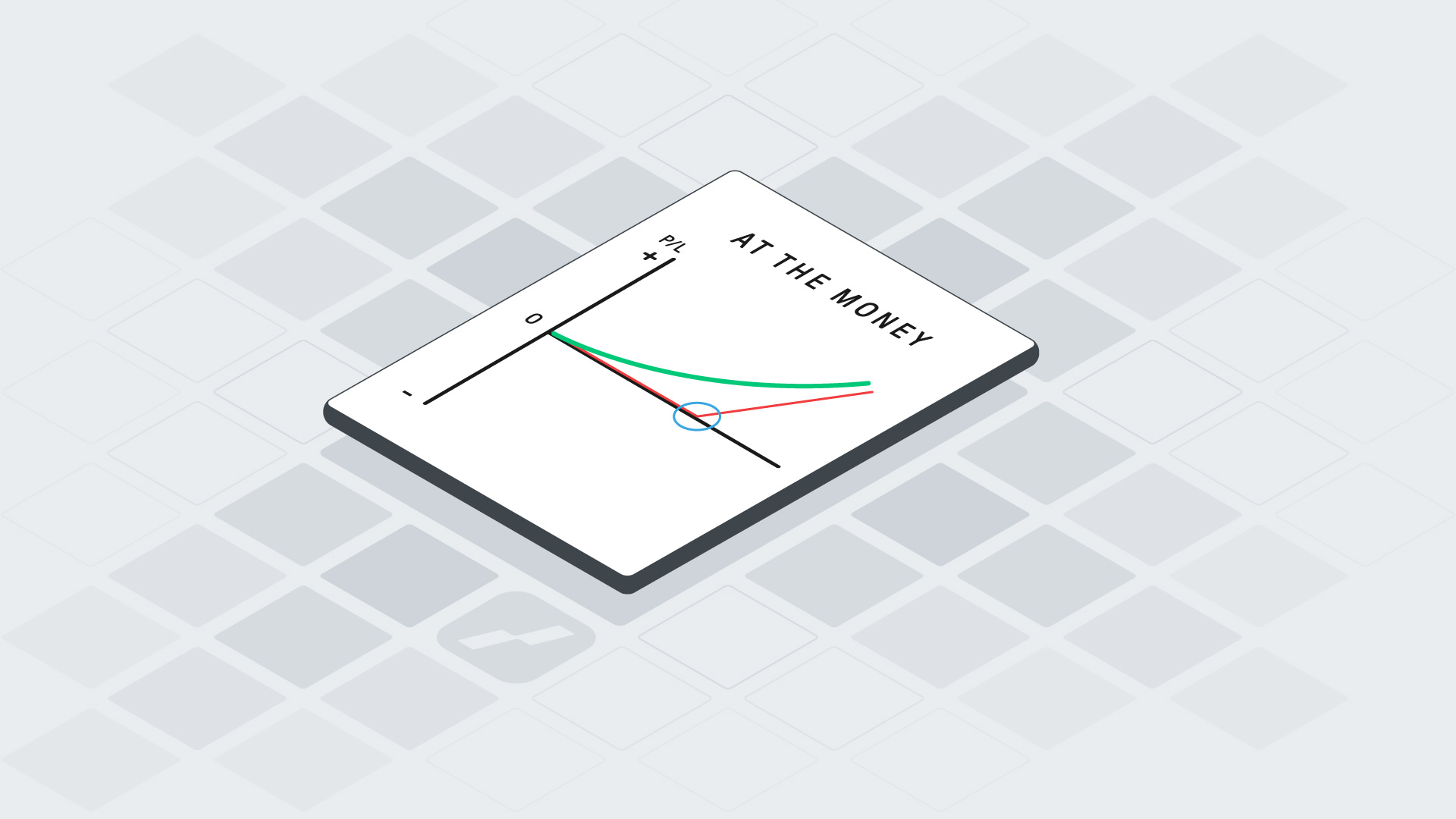

Uitleg vertical call spread

Bij expiratie zijn de uitkomsten als volgt: blijft de koers onder de € 40, dan expireren beide opties waardeloos en verliest u de volledige investering van € 200. Noteert de koers boven de € 42, dan begint u winst te maken. De maximale winst bereikt u bij een koers van € 45 of hoger. In dat geval is het verschil tussen de twee uitoefenprijzen € 5. Na aftrek van de betaalde € 2 premie resteert er € 3 winst per aandeel, ofwel € 300 per contract.

Deze strategie is aantrekkelijk wanneer u verwacht dat de koers gematigd zal stijgen. Houd er echter rekening mee dat deze constructie een negatieve theta heeft: het verstrijken van de tijd werkt in uw nadeel, omdat de tijdswaarde uit de opties weglekt. Hoe dichter bij expiratie, hoe sneller deze waardedaling plaatsvindt.

Voordelen vertical call spread

- Afgebakend risico en rendement: Helpt om vooraf inzicht te krijgen in het potentieel van de positie.

- Beperkt kapitaalbeslag: Door de short call daalt de netto premie.

- Interessant bij gematigde koersstijging: Inzetbaar bij conservatieve marktscenario’s.

Nadeel vertical call spread:

- Beperkt winstpotentieel: Koersstijging boven € 45 levert geen extra rendement op.

- Gevoelig voor tijd en richting: Bij gebrek aan beweging kan de spread in waarde dalen.

- Hogere complexiteit: Vereist kennis van optiegrieken en prijsvorming.

De vertical put spread als strategie bij verwachte daling

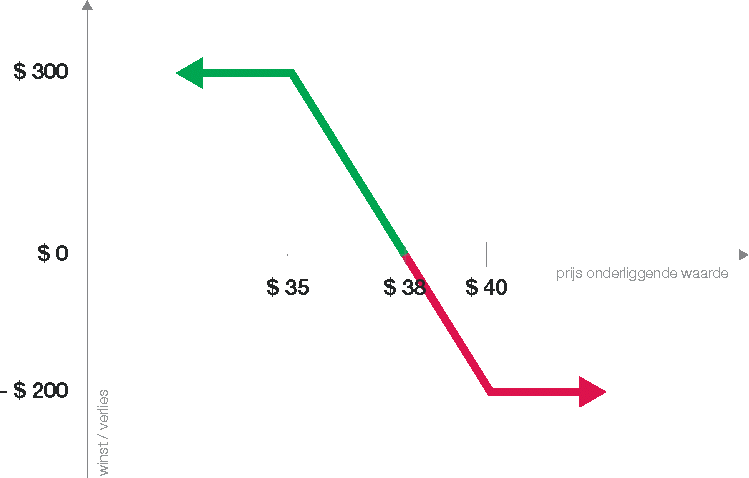

Wanneer u juist een daling van de onderliggende waarde verwacht, kan een bear put spread uitkomst bieden. De opbouw is vergelijkbaar met de bull call spread, maar dan met putopties. U koopt een putoptie met een hogere uitoefenprijs en verkoopt tegelijkertijd een putoptie met een lagere uitoefenprijs.

Stel dat u een putoptie koopt op een aandeel dat € 40 noteert, met uitoefenprijs € 40 voor een premie van € 5, en tegelijkertijd een putoptie met uitoefenprijs € 35 verkoopt voor € 3. Uw netto investering bedraagt ook hier € 2, ofwel € 200 per contract.

Wanneer het aandeel onder de € 35 expireert, bereikt u de maximale winst van € 300. Boven de € 40 verliest u de volledige inleg van € 200. Ook hier geldt: het tijdsverval werkt in uw nadeel, en een beweging in de verkeerde richting kan leiden tot waardeverlies van de positie.

Voordelen van de vertical put spread

- Afgebakend risico en rendement: Zowel het potentiële verlies als de maximale winst zijn vooraf vastgelegd, wat zorgt voor transparantie in het risicoprofiel.

- Beperkt kapitaalbeslag: De ontvangen premie van de geschreven putoptie verlaagt de initiële investering ten opzichte van een losse long put.

- Interessant bij gematigde koersdalingen: De strategie is inzetbaar wanneer een beperkte daling van de onderliggende waarde wordt verwacht.

Nadelen van de vertical put spread

- Beperkt winstpotentieel: Ook bij een sterke daling blijft de winst begrensd door het verschil in uitoefenprijzen minus de betaalde premie.

- Gevoelig voor tijd en richting: Als de onderliggende waarde niet snel genoeg daalt, kan tijdsverval de waarde van de spread aantasten.

- Hogere complexiteit: Door het combineren van twee opties vereist de strategie meer inzicht in optiegrieken en prijsfactoren dan een enkelvoudige positie.

Positiemanagement: wat doet u tijdens de looptijd?

Wanneer de onderliggende waarde zich in de verwachte richting beweegt, kunt u overwegen om de positie voortijdig te sluiten om winst vast te leggen. Een andere mogelijkheid is om de positie aan te houden tot vlak voor expiratie. In sommige gevallen kan de marktwaarde van de spread lager zijn dan de theoretische waarde op basis van de intrinsieke waarden, vooral wanneer er nog veel tijd tot expiratie resteert.

Ook bij een ongunstige beweging is het zinvol om te evalueren of u bijvoorbeeld alleen de geschreven optie sluit, terwijl u de gekochte optie behoudt. Afhankelijk van de resterende looptijd en de impliciete volatiliteit kan deze nog waarde hebben.

Conclusie: een strategisch hulpmiddel voor gestructureerd handelen

Vertical spreads kunnen een waardevolle rol spelen in een bredere beleggingsstrategie. Door vooraf het maximale risico en potentiële rendement te bepalen, kunnen deze strategieën helpen om doelgericht en gestructureerd in opties te handelen.