Aandelen zijn risicodragend kapitaal en daar hoort ook een bepaalde vergoeding of premie tegenover te staan. Een manier om dit na te gaan is door naar de sharpe ratio van onze beleggingen te kijken. Deze is echter niet statisch en we stellen vast dat verschillende asset classes (beleggingscategorieën) een positief effect kunnen hebben op deze maatstaf. De kern van dit hele verhaal is diversificatie.

In dit artikel zullen de volgende zaken aan bod komen:

- Welk rendement u kan verwachten door op de beurs te beleggen

- Diversificatie als bouwsteen van de portefeuille

- Strategic & tactical asset allocation

- De sharpe ratio als maatstaf voor risico

- Manieren om de sharpe ratio van onze portefeuille te verbeteren

- De meest éénvoudige manier om diversificatie toe te passen

De risicopremie van aandelen geeft een eerste aanzet

Laten we even starten met een kleine vraag. Stel u heeft de keuze tussen een belegging met een verwacht rendement van vier procent. Aan de andere kant wordt er u ook de mogelijkheid aangeboden om in te tekenen op een beleggingsplan met mogelijks zes procent. Welke van deze twee opties geniet dan uw onmiddellijke voorkeur?

De meesten onder u zullen waarschijnlijk geneigd zijn om te kiezen voor de laatste optie. Toch vertelt dit niet alles. Het rendement is immers een vergoeding voor het risico dat we aangaan. We zullen dus eerst moeten nagaan welk rendement we kunnen behalen met zo weinig mogelijk risico. In vaktermen heet dit de risicovrije rente. Hiervoor kijken we naar de rente op een overheidsobligatie met een looptijd van 10 jaar.

Brengen we zowel het verwachte rendement als de risicovrije rente met elkaar in verhouding, dan krijgen we een indicatie van de risicopremie op aandelen. Deze premie geeft ons namelijk inzicht in het extra rendement dat een aandeelhouder verwacht voor het genomen risico.

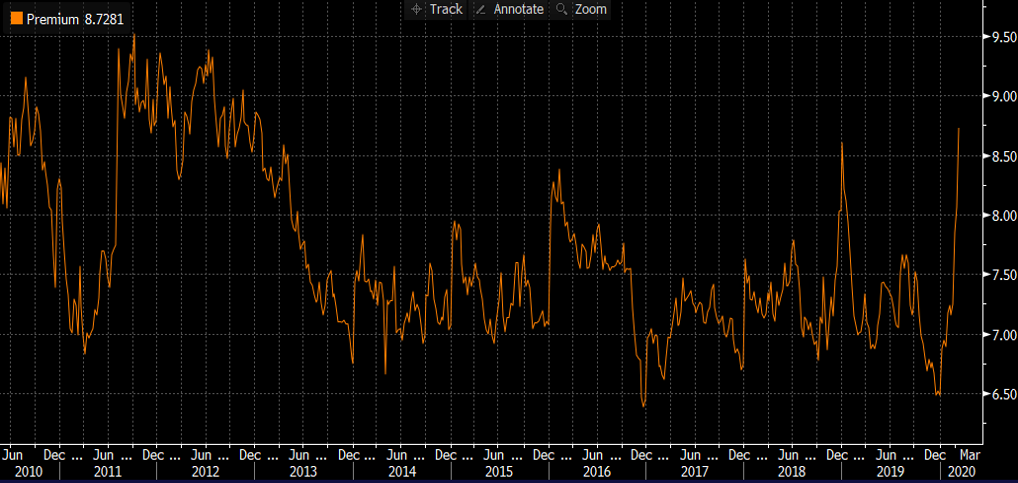

Hieronder bekijken we het verloop van deze premie gedurende de woelige periode in maart 2020.

Het valt ons onmiddellijk op we hier een sterke toename vaststellen. De oorzaak hoeven we echter niet ver te zoeken. In deze periode kelderden de beurskoersen van de verschillende indices. Ook de S&P 500 verbrak een record. Weliswaar was het er niet één waar u onmiddellijk op gehoopt had. Deze sterindex heeft namelijk nog nooit zo snel 10 procent van zijn waarde verloren. Nieuws over een verspreiding van het coronavirus en een bombardement op Turkse militairen brachten toen heel wat onzekerheid met zich mee. Wanneer het steeds onduidelijker is hoe de bedrijfswinsten zullen evolueren, dan nemen we als belegger een groter risico. De kans bestaat immers dat onze belegging niet rendabel is. Hiervoor willen we gecompenseerd worden en vervolgens eisen we dan ook een hoger rendement. Dit vertaalt zich in een hogere risicopremie.

Risico is inherent aan het beleggen. Als beleggers dienen we ons hiervan bewust te zijn. Dit neemt echter niet weg dat u uw portefeuille kan wapenen tegen plotse waardedalingen. Het geheime recept hiervoor is diversificatie. Met diversificatie trachten we een gelijkaardige return te behalen met minder risico. There’s no such thing as a free lunch hoor ik u zeggen? Lees dan toch maar even verder.

Een eerste stap richting diversificatie

Op dit moment zien we dat goud een mooie prestatie neerzet. Het gele edelmetaal geniet van zijn status als veilige haven en met Jérome Powell kreeg de rally alvast een duwtje in de rug. Mogelijks heeft u ook vastgesteld dat de S&P 500 het heel wat beter deed dan de Eurostoxx 600. Logisch toch? De V.S. is immers the land of opportunity. Maar wat dienen we te zeggen over beursgenoteerd vastgoed? Of de eventuele rol van opkomende landen?

Bovenstaande zaken hebben één ding gemeen. We kijken naar het verleden en vervolgens verwachten we dezelfde resultaten terug te zien in de toekomst. Het is echter bijzonder moeilijk om dit accuraat te voorspellen. Wie had er op 3 maart 2020 een renteknip van 50 basispunten voorspeld? Wie kan er op dit moment een eventuele heropflakkering van het coronavirus accuraat in beeld brengen? Weinigen. Zelfs de meeste intelligente mensen hebben het niet altijd bij het rechte eind.

Belangrijker dan de eventuele prestaties uit het verleden is dat we een goede inschatting maken van het risicoprofiel van bepaalde asset classes. We kijken dan voornamelijk naar de correlaties die ze met elkaar vertonen. Hoe minder sterk deze zijn, hoe groter de kans op een positieve bijdrage aan onze volledige portefeuille. De essentie van een goede diversificatie bestaat er namelijk in om verschillende asset classes op te nemen. Dit noemen we asset allocation.

Asset allocation betekenis

Asset allocation of activaspreiding is het proces waarbij we onze portefeuille onderverdelen in verschillende asset classes. Doordat de gekozen beleggingscategorieën zich niet op dezelfde manier gedragen bieden ze unieke voordelen voor onze portefeuille. Hierdoor bereiken we een betere return voor hetzelfde (of minder) risico.

Asset allocation kan op verschillende manieren een plaats krijgen in uw portefeuille. We kunnen zowel strategisch als tactisch te werk gaan.

Strategic asset allocation

Wanneer we strategic asset allocation hanteren zal iedere asset class een bepaalde weging in onze portefeuille krijgen. Het basisidee is dat we de toekomst niet kunnen voorspellen. We weten namelijk niet welke beleggingscategorieën het net goed of slecht zullen doen. Dit lossen we op door bij de start van onze portefeuille een zekere mate van diversificatie te hanteren

Tactical asset allocation

Met tactical asset allocation maken we ook gebruik van spreiding. Het grote verschil is echter dat we onze mate van diversificatie zullen aanpassen naar gelang de marktomstandigheden. We hanteren dus een meer tactische ingesteldheid. Zo kan een investeerder besluiten om het aandelengedeelte van zijn portefeuille af te bouwen in de latere fase van een stierenmarkt. Mogelijks kan hij ook besluiten om goud toe te voegen als hij denkt dat de marktomstandigheden gunstig zijn.

Diversificatie toepassen in uw portefeuille

Uit welke asset classes kan onze portefeuille dan opgebouwd worden?

Onderstaande tabel geeft alvast een eerste aanzet:

| Asset class | Index |

| Amerikaanse aandelen | S&P 500 |

| Europese aandelen | Stoxx 600 |

| Beursgenoteerd vastgoed | EPRA-NAREIT |

| Opkomende markten | MSCI Emerging markets |

| Obligaties | Bloomberg Barclays EUR Aggregate |

| Grondstoffen | Bloomberg Commodity Index |

Al deze asset classes hebben stuk voor stuk unieke karakteristieken. Zo worden de resultaten van beursgenoteerd vastgoed vooral gedreven door stabiele huurinkomsten. Hierdoor bieden ze ook een mooi dividendrendement. Tenslotte is technologie ook een minder bepalende factor voor deze industrie.

Van obligaties is het algemeen geweten dat ze vooral hun nut hebben in tijden van beurspaniek. Beleggers kiezen dan liever voor de veilige havens en drijven met hun aankopen de koersen omhoog. Vervolgens compenseert deze waardestijging een eventuele daling van de waarde van onze aandelen.

Wat dienen we dan te denken van de eventuele aanwezigheid van opkomende markten en grondstoffen?

Opkomende markten zijn in de eerste plaats een high risk/high reward categorie. Ze brengen een hogere volatiliteit met zich mee, maar dit geldt evengoed voor de verwachte return. Grondstoffen zijn dan weer een goede bescherming in tijden van hoge inflatie.

De proef op de som: sharpe ratio wijst ons de weg

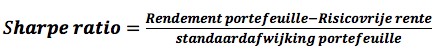

Maar wat is nu net het voordeel van diversificatie in onze portefeuille? Om dit aan te tonen maken we gebruik van de sharpe ratio. Met de sharpe ratio krijgen we een idee welke vergoeding we ontvangen bij een bepaald niveau van risico.

We kijken dus niet louter naar het totale rendement, maar beschouwen het steeds in verhouding tot de standaardafwijking. Het liefst willen we dat deze verhouding zo hoog mogelijk is. D.w.z. een zo hoog mogelijk rendement in verhouding tot het genomen risico.

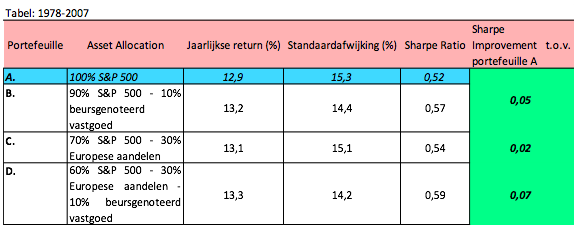

Hieronder illustreren we dit met de S&P 500 als vaste waarde in onze portefeuille. Vervolgens maken we gebruik van diversificatie en voegen we zowel beursgenoteerd vastgoed als Europese aandelen toe. Bij aanvang zijn we volledig belegd in de S&P 500. Stapsgewijs worden de verschillende asset classes toegevoegd en gaan we na wat de impact is op de sharpe ratio van onze portefeuille.

Initieel heeft onze portefeuille een sharpe ratio van 0,52. Dat is voor de meeste aandelenindexen een normale waarde. Door diversificatie toe te passen en Europese aandelen op te nemen in onze mix stellen we reeds een lichte verbetering vast. Voor de toevoeging van beursgenoteerd vastgoed zien we een gelijkaardig resultaat.

Maar er is meer. Diversificatie heeft hier niet alleen onze return verhoogd. We stellen ook vast dat onze standaardafwijking lager uitkomt. Een hogere sharpe ratio is dan ook het logische gevolg. Hierdoor hebben we een hoger rendement behaald en tegelijkertijd ons risico verminderd. Nu weet u ook onmiddellijk waarom diversificatie the only free lunch genoemd wordt.

Wanneer ons rendement van 12,9 procent naar 13,3 procent toeneemt, dan lijkt dit in eerste instantie niet veel. Een verschil van 40 basispunten of 0,40% kan echter wel een groot verschil betekenen op de langere termijn. Het compounding interest effect komt dan ook mooi tot uiting in de volgende tabel.

| Periode (in jaren) | Return (%) portefeuille A | Return (%) portefeuille D | Verschil |

| 5 | 83 % | 87 % | -3 % |

| 10 | 236 % | 249 % | -12 % |

| 15 | 517 % | 551 % | -34 % |

| 20 | 1.032 % | 1.115 % | -83 % |

| 30 | 3.709 % | 4.135 % | -426 % |

De meest éénvoudige manier om diversificatie toe te passen

Met wiskunde kan je veel aantonen, maar het is vooral belangrijk dat het intuïtief is en vlot te begrijpen. In essentie komt het erop neer dat we niet al onze eieren in dezelfde mand leggen. Op deze manier kunnen we tegen een stootje als één beleggingscategorie het mogelijks zou laten afweten.

Naast asset allocation is het ook steeds verstandig om de aankopen in uw portefeuille te spreiden in de tijd. Zoals eerder aangegeven kunnen we de toekomst immers niet voorspellen. Een aandeel dat nu goedkoop lijkt kan enkele maanden later al veel lager staan. Met een goede spreiding kan u ook op deze valkuil anticiperen.

Of misschien illustreren we dit het beste met enkel wijze woorden van George Soros: “The markets generally are unpredictable, so that one has to have different scenarios. The idea that you can actually predict what’s going to happen contradicts my way of looking at the market.”

Wees de beurs dus steeds een stapje voor.

Met de richtlijnen in dit artikel weet u alvast hoe u dit kan toepassen.