Beleggen in Forex

Forex, afgeleid van Foreign Exchange, betekent het kopen en verkopen van valutaparen met de bedoeling om te reageren op een appreciatie (stijging) of depreciatie (daling) van de ene valuta ten opzichte van de andere. De Forex markt is de markt waarin het wereldwijde handelsvolume het grootste is en is derhalve zeer populair bij investeerders. Het is goed mogelijk dat u als belegger vragen heeft met betrekking tot de werking en kenmerken van dit producttype. Op deze webpagina wordt uitgebreid uitgelegd wat Forex is, hoe het werkt en waarvoor het gebruikt kan worden.

Let op: Forex wordt beschouwd als een complex product. Transacties mogen alleen worden uitgevoerd door beleggers die de aard, omvang en risico’s met betrekking tot Forex handel begrijpen.

Forex (of valutahandel, FX of Foreign Exchange) betekent handel in valutaparen, waarmee beleggers kunnen reageren op een daling of stijging van de ene valuta ten opzichte van de andere valuta. De valutahandel heeft daarom altijd een valutacombinatie als onderliggende waarde. De koers van het Forex instrument is dus de prijs van een specifieke valutacombinatie of valutapaar.

Een valutapaar wordt altijd weergegeven als een opeenvolging van twee valuta’s, gescheiden door een punt: [Valuta1].[Valuta2]. Als het valutapaar [Valuta1].[Valuta2] wordt aangekocht, betekent dit dat een bedrag van [Valuta1] wordt gekocht, terwijl het equivalent van [Valuta2] wordt verkocht. Een aankoop van bijvoorbeeld 10.000 EUR.USD betekent EUR 10.000 wordt gekocht, terwijl er $ 11.000 wordt verkocht.

Om een Forex positie te kunnen openen of in de portefeuille te kunnen houden, is het noodzakelijk dat u voldoende onderpand in uw portefeuille heeft. De dekkingsverplichting is afhankelijk van de gekozen valutacombinatie. Hoe volatieler het gekozen valutapaar, hoe hoger de bepaalde dekkingsverplichting. Het onderpand wordt ook wel margin genoemd. Omdat de margin over het algemeen ver onder de 100% ligt, betekent dit dat er in Forex kan worden gehandeld met een hefboom. Dit betekent dat u bijvoorbeeld een aanzienlijke hoeveelheid van een vreemde valuta kunt kopen, die uw huidig beschikbare liquiditeit overschrijdt.

Als gevolg van het innemen van een Forex positie (zowel long als short), is het mogelijk dat dit resulteert in een negatief cashsaldo in een bepaalde valuta. Zoals hierboven aangegeven, houdt elke Forex transactie een aankoop van één valuta in en een verkoop van de andere valuta. Indien het cashsaldo van de verkochte valuta onvoldoende is, ontstaat er een debetstand in dit valutasaldo. Als de Forex positie niet intraday gesloten is, maar wordt meegenomen naar de volgende handelsdag (overnight), is het negatieve saldo een debetrente verschuldigd.

Long en short posities

Een Forex positie kan worden gekocht (long) of verkocht (short). Dit wordt uitgelegd aan de hand van onderstaande voorbeelden. Let op, om het eenvoudig te houden worden de transactiekosten buiten beschouwing gelaten.

Long Forex positie

Een long Forex positie wordt geopend door de aankoop van een valutapaar. De prijs waartegen een long Forex positie kan worden geopend is gelijk aan de vraagprijs van het valutapaar. De long Forex positie kan gesloten worden door het valutapaar te verkopen. De prijs waartegen de Forex positie gesloten kan worden, is gelijk aan de biedprijs van het valutapaar. Wanneer u een valutapaar aankoopt profiteert u van een verhoging van de eerstgenoemde valuta, ten opzichte van de tweede valuta van de combinatie.

Long Forex voorbeeld

Stel dat een belegger wil profiteren van een verhoging van het valutapaar EUR.USD en dit paar een vraagprijs heeft van 1,10. De belegger heeft € 5.000 en $ 0 cash in de portefeuille en wil een exposure van € 50.000 in dit valutapaar. Ga er tot slot in het voorbeeld vanuit dat de marginvereiste voor het EUR.USD valutapaar 5% bedraagt en dat de toepasselijke debetrente voor USD 5% (per jaar) bedraagt.

Openen van een long Forex positie

De belegger opent een long Forex positie op EUR.USD door 50.000 EUR.USD te kopen. Met deze transactie koopt de belegger € 50.000 en verkoopt hij/zij $ 55.000 (50.000 * 1,10). De initiële margin is vastgesteld op € 2.500 (5% van $ 55.000 / wisselkoers van 1,10). Aangezien de belegger € 5.000 in de portefeuille heeft, voldoet hij/zij aan de marginvereisten en zal de aankooptransactie worden uitgevoerd.

De cashsaldi van de belegger zien er dan als volgt uit:

| Cashsaldo EUR: | € 55.000 | (€5.000 initieel + €50.000 gekocht) |

| Cashsaldo USD: | – $ 55.000 | ($0 initieel – $55.000 verkocht) |

| Totaal cashsaldo in EUR: | € 5.000 | (€55.000– $55.000 / 1,10) |

Met andere woorden, het cashsaldo in USD is negatief geworden en de belegger heeft in totaal nog steeds 5.000 euro in de portefeuille.

Behouden van een long Forex positie.

Wanneer het EUR.USD paar na één dag de verwachte richting in beweegt en nu een laatprijs heeft van 1,12, heeft dit volgende twee gevolgen:

- Aftrek van de rentekosten

Als een belegger een Forex positie opent, betaalt hij/zij debetrente over de negatieve cashsaldi. Daarom wordt in dit voorbeeld het cashsaldo van de belegger verlaagd met $ 7,53 (- $ 55.000 * 5% / 365 dagen) wat resulteert in een eindsaldo in USD van – $ 55.007,53 (- $ 55.000 initieel – $ 7,53 debetrente).

- Impact van onderhoudsmargin

De vereiste garantie voor het aanhouden van de positie is vastgesteld op 5% * $ 55.000 / 1,12= € 2.455. Omdat het cashsaldo hoger is dan de onderhoudsmargin, kan de positie in de portefeuille worden gehouden.

Sluiten van een long Forex positie

Stel dat de belegger besluit winst te nemen op zijn long Forex positie door deze te verkopen op een EUR.USD prijs van 1,12. In dit geval verkoopt de belegger € 50.000 en koopt hij/zij $ 56.000 (50.000 * 1,12).

De cashsaldi van de belegger zien er dan als volgt uit:

| Cashsaldo EUR: | € 5.000 | (€55.000 initieel – €50.000 verkocht) |

| Cashsaldo USD: | – $ 55.000 | (- $55.007,53 initieel + $56.000 gekocht) |

| Totaal cashsaldo in EUR: | € 5.886 | (€5.000 + $992,47 / 1,12) |

Met andere woorden, door het sluiten van de Forex positie houdt de belegger een USD cashsaldo over van $ 992,47 en heeft hij uiteindelijk € 886 verdiend, uitgaande van een wisselkoers van 1,12.

Short Forex Positie

Een short Forex positie wordt geopend door een valutapaar te verkopen. De prijs waartegen een short Forex positie kan worden geopend is gelijk aan de biedprijs van het valutapaar. De short Forex positie kan vervolgens weer gesloten worden door het valutapaar te kopen. De prijs waartegen de Forex positie gesloten kan worden is gelijk aan de laatprijs van het valutapaar. Door het verkopen van een valutapaar profiteert u van een daling van de eerstgenoemde valuta ten opzichte van de tweede genoemde valuta in de combinatie.

Short Forex voorbeeld

Stel dat een belegger wil profiteren van een daling van het valutapaar EUR.USD en dit paar vraagprijs heeft van 1,10. In het onderstaande voorbeeld wordt uitgegaan dat hij/zij € 5.000 en $ 0 cash in zijn/haar portefeuille heeft en een exposure van € 50.000 wilt in dit valutapaar. Tot slot wordt in het voorbeeld uitgegaan dat de marginvereiste voor het EUR.USD valutapaar 5% bedraagt en dat de toepasselijke debetrente voor USD 3% (per jaar) bedraagt.

Openen van een short Forex positie

De belegger opent een short Forex positie op EUR.USD door 50.000 EUR.USD te verkopen. Met deze transactie verkoopt de belegger € 50.000 en koopt hij/zij $ 55.000 (50.000 * wisselkoers van 1,10). De initiële margin is vastgesteld op € 2.500 (5% van $ 55.000 / wisselkoers van 1,10). Aangezien de belegger € 5.000 in de portefeuille heeft, voldoet hij/zij aan de marginvereisten en zal de verkooptransactie worden uitgevoerd.

De cashsaldi van de belegger zien er na deze transactie als volgt uit:

| Cashsaldo EUR: | -€ 45.000 | (€ 5.000 initieel + € 50.000 verkocht) |

| Cashsaldo USD: | $ 55.000 | ($ 0 initieel – $ 55.000 gekocht) |

| Totaal cashsaldo in EUR: | € 5.000 | (€ 45.000 – $ 55.000 / 1,10) |

Met andere woorden, het cashsaldo wordt niet direct na de transactie beïnvloed.

Behouden van een short Forex positie

Wanneer het EUR.USD paar na één dag tegen de verwachte richting in beweegt en nu een laatprijs heeft van 1,12, heeft dit volgende twee gevolgen:

- Aftrek van rentekosten

Als een belegger een Forex positie opent, betaalt hij/zij debetrente over de negatieve cashsaldi. Daarom wordt in dit voorbeeld het cashsaldo van de belegger verlaagd met € 3,70 (- € 45.000 * 3% / 365 dagen) wat resulteert in een eindsaldo in EUR van € 45.003,70 (-€ 45.000 initieel – € 3,70 debetrente).

- Impact van onderhoudsmargin

De vereiste garantie voor het aanhouden van de positie is nu vastgesteld op 5% * $ 55.000 / 1,12 = € 2.455. Aangezien het cashsaldo hoger is dan de onderhoudsmargin kan de positie in de portefeuille worden gehouden.

Sluiten van een short Forex positie

Stel dat de belegger besluit verlies te nemen op zijn short Forex positie door de EUR.USD positie te verkopen op een prijs van 1,12. In dit geval koopt de belegger € 50.000 en verkoopt hij/zij $ 56.000 (50.000 * 1,12).

De cashsaldi van de belegger zien er na deze transactie als volgt uit:

| Cashsaldo EUR: | € 4.996,30 | (- € 45.003,70 initieel + € 50.000 gekocht) |

| Cashsaldo USD: | -$ 1.000 | ($ 55.000 initieel – $ 56.000 verkocht) |

| Totaal cashsaldo in EUR: | € 4.103 | (€ 4.996,30 – $ 1.000 / 1,12) |

Met andere woorden, na het sluiten van deze Forex positie heeft de belegger een overblijvend negatief cashsaldo in USD van – $ 1.000 en heeft hij/zij € 897 verloren uitgaande van een wisselkoers van 1,12.

Beleggen in Forex biedt beleggers een scala aan mogelijkheden en het kan worden gebruikt voor verschillende soorten strategieën. Het is belangrijk dat u de voordelen van het handelen in valuta’s opweegt tegen de risico’s alvorens u een beslissing neemt.

Hedgen

De belangrijkste reden om uw posities te hedgen is om uw beleggingsrisico te beperken. Hedgen kan een belangrijk deel uitmaken van uw handelsstrategie als u dit zorgvuldig doet. Deze strategie zou enkel gebruikt mogen worden door ervaren handelaren die de schommelingen en de timing van de markt begrijpen. Forex wordt vaak gebruikt om het valutarisico van een bestaande portefeuille af te dekken. Omdat Forex geen gebruik maakt van lot sizes is het een zeer flexibel instrument om dit te bereiken.

U zou bijvoorbeeld een portefeuille kunnen aanhouden bestaande uit aandelen met een waarde van € 25.000 uitgedrukt in euro’s en uit aandelen met een tegenwaarde van € 20.000 uitgedrukt in USD. Om het valutarisico op de aandelenportefeuille in USD te verminderen, kunt u besluiten om 20.000 EUR.USD te kopen, met als gevolg een negatief saldo in USD. Dit negatieve cashsaldo compenseert dan de wisselkoerswinsten/-verliezen op de aandelenportefeuille in USD. Een daling van de EUR.USD wisselkoers zal resulteren in een verlies op uw aandelenportefeuille, maar zal worden gedekt door een winst op uw negatieve cashsaldo.

Margins

Margins zijn bedoeld om de financiële stabiliteit van de markt te beschermen. Aangezien de tegenwaarde van een Forex positie aanzienlijk hoger kan zijn, dan het initieel gestorte bedrag, kan een belegger verliezen lijden die het initieel belegde bedrag overschrijden. Om dit te voorkomen wordt voor elke Forex positie een margin opgelegd. Een margin is een bedrag dat wordt berekend om ervoor te zorgen dat u aan die verplichting kunt voldoen.

Speculatie

De mogelijkheid om bij Forex posities snel en eenvoudig in en uit te stappen en de brede handelsuren maken het mogelijk om op korte termijn te handelen op speculatieve basis. Indien u een verschil in performance verwacht tussen twee valuta’s kunt u besluiten om een Forex positie te openen.

Hefboom

Een hefboomwerking biedt de mogelijkheid om een hoger rendement te halen (dan rechtstreeks beleggen) met een kleinere initiële investering. Echter, hefboomwerking brengt meestal meer risico’s met zich mee. Het handelen in Forex biedt u de mogelijkheid om te profiteren van een kleine wijziging in de prijs van het valutapaar.

Genereren van inkomsten

Over het algemeen komen beleggers in aanmerking voor kredietrente op lange en niet gebruikte cashsaldi. Dit kan een bron van inkomsten zijn voor de belegger.

Om verantwoord te kunnen handelen in Forex, dient u de kenmerken en werking van Forex goed te begrijpen. Het handelen in Forex heeft de volgende belangrijkste kenmerken:

Over the counter

Valuta’s zijn niet genoteerd aan een gereguleerde beurs. De prijzen van valutaparen worden verstrekt door liquiditeitsverschaffers. Deze verschaffers zijn 17 van ’s werelds grootste valutahandelsbanken.

Geen vervaldatum

Forex posities hebben geen vervaldatum. Ze kunnen onbeperkt in de portefeuille worden gehouden, zolang aan de marginvereisten wordt voldaan.

Wisselkoers

Een wisselkoers is de koers waartegen de ene valuta wordt omgewisseld in een andere. Het wordt ook beschouwd als de waarde van de valuta van een land ten opzichte van een andere valuta. Het valutapaar EUR.USD drukt dus de waarde van de tweede valuta uit die u kunt kopen met 1 euro. Als de EUR.USD u bijvoorbeeld een prijs van 1,10 geeft, betekent dit dat u 1,10 Amerikaanse dollar kunt kopen door 1 euro te verkopen.

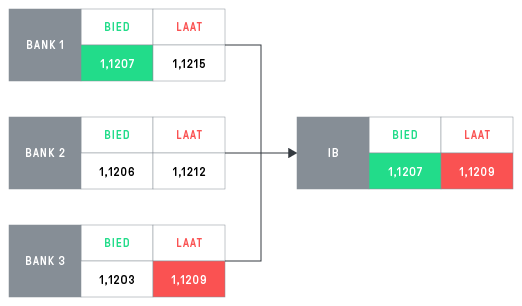

Valutaparen worden geprijsd met behulp van de bied- en laatkoersen van de verschillende liquiditeitsverschaffers (banken). De beste bied- en laatprijs van alle banken wordt op elk moment van de dag getoond. Er worden geen extra mark-ups toegevoegd aan de ontvangen prijzen, zoals hieronder geïllustreerd.

Rente

Zoals eerder vermeld, kan het openen van een Forex positie resulteren in een negatief cashsaldo. Over dit negatieve cashsaldo is debetrente verschuldigd. De debetrente wordt maandelijks door LYNX in rekening gebracht. Daarnaast vormen de rentes ook een bron van inkomsten. Brokers en banken bieden vaak rentebetalingen aan voor een positief cashsaldo.

Forex is niet voor alle beleggers geschikt. U dient alleen te handelen in Forex als u de risico’s die gepaard gaan met handelen in Forex goed begrijpt. Voordat u gaat beleggen in Forex, dient u uw ervaring, beleggingsdoelstellingen, financiële middelen en alle andere relevante overwegingen zorgvuldig te beoordelen.

Tegenpartijrisico

Aangezien Interactive Brokers (IBKR), de partner van LYNX, de tegenpartij is in Forex transacties, loopt u als tegenpartij het financiële risico dat verbonden is aan de handel met IBKR. U loopt het risico dat in het geval van een faillissement of insolventie van IBKR zij niet meer in staat is om aan haar verplichtingen jegens u te voldoen.

Volatiliteitsrisico

Forex koersen kunnen zeer bewegelijk zijn. Beleggers moeten zich bewust zijn dat hun positie aanzienlijk in waarde kan fluctueren in een korte periode.

Effect van een hefboomwerking

De initiële belegging kan klein zijn in verhouding met de totale transactiewaarde, met als gevolg dat er een hefboomeffect optreedt bij Forex transacties. Een relatief kleine marktbeweging kan in verhouding een grotere invloed hebben op de waarde van de portefeuille. Dit kan zowel tegen u als voor u werken. Het gebruik van een hefboom kan leiden tot grote verliezen en grote winsten.

Marktrisico

De koers van een valutapaar wordt onder andere beïnvloed door de gesteldheid van de algemene economie, veranderingen in vraag en aanbod van de valuta’s, beslissingen van regionale, nationale of supranationale overheden, rentetarieven, nationale en internationale economische gebeurtenissen en het huidige sentiment op de aandelenmarkt. Deze factoren kunnen de prijs van een valutapaar beïnvloeden.

Gap risico

Omdat valutaparen niet verhandeld kunnen worden op zaterdag of tussen 23:45 en 0:00 uur op werkdagen, is er een gap risico. Onder gap wordt verstaan: het verschil tussen enerzijds de slotkoers van een valutapaar op de vorige handelsdag en anderzijds de openingskoers van dat valutapaar op de handelsdag volgend op de slotkoers. Een grote gap kan leiden tot een aanzienlijk verlies in een Forex positie. Bovendien moet worden opgemerkt dat ordertypes die tot doel hebben de huidige positie te beschermen (zoals TRAIL- of STOP-orders) in dergelijke gevallen niet nauwkeurig werken.

OTC risico

Valutaparen worden niet verhandeld op een gereguleerde markt of worden niet afgewikkeld door een centrale clearinginstelling. Met andere woorden, de regels en bescherming die door gereguleerde beurzen en clearinginstituten worden geboden, zijn niet van toepassing wanneer u een Forex transactie uitvoert.

Liquiditeitsrisico

Hoewel het hoogst onwaarschijnlijk is, bestaat de mogelijkheid dat niet alle valutaparen te allen tijde beschikbaar zijn. De liquiditeit is afhankelijk van de liquiditeitsverschaffer en er worden geen garanties gegeven dat alle valutaparen op enig moment in de tijd prijzen zullen tonen of beschikbaar zijn voor de handel.

Renterisico

De rentetarieven op negatieve cashsaldi zijn gebaseerd op internationale standaarden. Aangezien deze rentetarieven voortdurend in beweging zijn, zullen deze rentetarieven ook van invloed zijn op de winsten/verliezen van de Forex belegger.

Valutarisico

Als u in Forex handelt, is er altijd minimaal 1 andere valuta betrokken dan de EUR. Dit betekent dat u altijd een valutarisico loopt bij een Forex transactie.

Liquidatierisico

Wanneer het totale onderpand in de portefeuille onder de margevereisten daalt, heeft LYNX het recht om bepaalde posities zonder voorafgaande berichtgeving te liquideren, ongeacht of deze posities winstgevend of verliesgevend zijn.

Verhoging van marginvereisten

Om zichzelf en haar klanten te beschermen, kan LYNX op elk moment de marginvereisten voor klanten bij open en nieuwe Forex posities verhogen. Dit kan bijvoorbeeld gebeuren in het geval van een sterke toename van de volatiliteit in een valutapaar, of om een andere reden.

Belangenconflicten

Interactive Brokers UK, als de tegenpartij in Forex transacties, helpt een divers publiek aan een scala aan financiële producten. Dit betekent dat Interactive Brokers UK er daarom mogelijk belang bij kan hebben om een transactie van u uit te voeren of niet uit te voeren. Er kunnen zich ook omstandigheden voordoen waarin er sprake is van een belangenconflict tussen verschillende klanten. Zij hebben de nodige stappen ondernomen om alle mogelijke maatregelen te nemen om dergelijke belangenconflicten te identificeren en te voorkomen.

Er zijn een verschillende redenen waarom beleggers in Forex handelen. Een aantal van deze redenen worden hieronder uiteengezet.

Korte termijn speculatie

Door te handelen in Forex kunt u profiteren van verschillen van prestaties tussen twee valuta’s. Omdat slechts een bepaald percentage van de tegenwaarde effectief als een margin moet worden aangehouden, is het mogelijk om op dit verschil in prestatie te reageren met een hefboomwerking. Het is ook belangrijk om te weten dat Forex speculatie beter geschikt is voor korte termijn posities. De rentelasten voor een lange termijn positie worden uiteindelijk immers een te belangrijke kostenfactor, waardoor het moeilijk wordt om een positief resultaat te bereiken.

Hedgen van valutarisico in een portefeuille

Een methode die Forex-beleggers gebruiken om potentiële risico’s te beperken is de implementatie van ‘gehedgede’ posities. U zou bijvoorbeeld een portefeuille kunnen aanhouden bestaande uit aandelen met een waarde van € 25.000 uitgedrukt in euro’s en uit aandelen met een tegenwaarde van € 20.000 uitgedrukt in USD.

Om het valutarisico op de aandelenportefeuille in USD te verminderen kunt u besluiten om 20.000 EUR.USD te kopen, met als gevolg een negatief saldo in USD. Dit negatieve cashsaldo compenseert dan de wisselkoerswinsten/-verliezen op de aandelenportefeuille in USD. Een daling van de EUR.USD wisselkoers zal resulteren in een verlies op uw aandelenportefeuille, maar zal worden gedekt door een winst op uw negatieve USD cashsaldo.

Beleggingswinsten door appreciatie of depreciatie van een valuta

Een valutapaar kan worden gekocht of verkocht, waardoor het mogelijk is om te profiteren van zowel een appreciatie (stijging) als een depreciatie (daling) van een valuta, ten opzichte van een andere valuta in de combinatie.

Carry trades

U kunt een strategie toepassen waarbij een hoog renderende valuta wordt gekocht en een laag renderende valuta tegelijkertijd wordt verkocht. U kunt deze strategie gebruiken om te profiteren van een groeiende discrepantie tussen beide valuta’s.

Voordat u in een financieel instrument belegt moet u zorgvuldig beoordelen of het instrument past bij uw kennis en ervaring, beleggingsdoelstellingen en beleggingshorizon. Wanneer u overweegt om in Forex te handelen, raden wij u aan de onderstaande punten doornemen om te bepalen of Forex goed bij uw beleggingsprofiel past.

Complexiteit

Gezien de kenmerken en werking van Forex wordt het beschouwd als een complex financieel instrument. Daarom moet u de werking van het product volledig begrijpen alvorens u handelt in Forex.

Dit komt door de hefboomwerking van de valutamarkt, terwijl de belegger slechts aan een relatief kleine marginvereiste hoeft te voldoen. Bij de uitvoering van een Forex belegging dient de belegger ervan bewust te zijn dat slechts een klein deel van de transactiewaarde nodig is om de positie aan te houden in de portefeuille bij de broker. Dit wordt de marginverplichting genoemd. Bovendien is de belegger in staat om in een groter bedrag te handelen dan de werkelijke valutapositie van de belegger, waardoor hij/zij geneigd is om het negatieve cashsaldi op te bouwen. De belegger dient er echter rekening mee te houden dat de broker debetrente in rekening zal brengen, aangezien er een negatief cashsaldo wordt aangehouden.

Kortom, gezien de hefboomwerking en de mogelijke rentelasten, moet de Forex belegger zijn/haar valutaposities nauwlettend in de gaten houden en de risico’s beoordelen voordat hij/zij Forex-transacties uitvoert.

Type belegger

In de financiële wereld wordt een onderscheid gemaakt tussen particuliere en professionele beleggers. Vanwege het complexe karakter is Forex het meest geschikt voor gevorderde beleggers. Forex kan zowel door particuliere als professionele beleggers worden verhandeld.

Kennis en ervaring

Om in Forex te kunnen handelen heeft LYNX verschillende kennis- en ervaringscriteria opgesteld waaraan moet worden voldaan.

Aangezien Forex geclassificeerd is als een complex instrument, vereist LYNX dat de belegger een ervaring heeft in de Forexhandel van tenminste twee jaar en voldoende kennis heeft van de werking en de risico’s van dit product.

Financiële situatie en bewustzijn van risico’s

Beleggers dienen zich ervan bewust te zijn en te erkennen dat tot 100% of zelfs meer van de initiële inleg verloren kan gaan als gevolg van Forexhandel.

De handel in Forex wordt beschouwd als een belegging met een hoog risicoprofiel. Vanwege het hefboomeffect is de belegger geneigd om negatieve cashsaldi op te bouwen en moet hij/zij de toepasselijke rentelasten nauwlettend in de gaten houden. Bovendien kunnen buitenlandse valuta’s als volatiel worden beschouwd, waardoor de verliezen de vereiste margins kunnen ontstijgen. Extra middelen kunnen derhalve nodig zijn om de rekeningsaldi te herstellen en om aan de marginvereisten te voldoen.

Beleggingsdoelstelling

De handel in Forex kan geschikt zijn voor bepaalde beleggingsdoelstellingen, zoals hedgen en gericht beleggen met een hefboom.

Hedgen

Hedgen is een techniek die gebruikt wordt om de blootstelling aan verschillende risico’s te verminderen. Het afdekken van het beleggingsrisico betekent dat strategisch gebruik wordt gemaakt van financiële instrumenten in de markt, om het risico van eventuele negatieve prijsbewegingen van huidige posities te compenseren.

Beleggers kunnen valutaparen verhandelen om zich in te dekken tegen het valutarisico van een bestaande beleggingsportefeuille. Deze techniek houdt in principe in dat een valutapaar wordt gekocht of verkocht om een andere positie te beschermen.

Gerichte hefboombeleggingen

Een belegging met een hefboomwerking kan worden gedaan wanneer de belegger in een bepaalde richting van het valutapaar wil handelen. Dit is een techniek die streeft naar een hogere beleggingswinst door gebruik te maken van de werking van een multiplier.

Beleggingshorizon

Door het rentecomponent is valutahandel beter geschikt voor zeer korte termijn handel (minder dan 6 maanden).

Op deze webpagina zijn de belangrijkste kenmerken van Forex besproken. Forex (Foreign Exchange) betekent het kopen en verkopen van valutaparen met de bedoeling om in te spelen op een waardestijging of waardevermindering van de ene valuta ten opzichte van de andere. Uiteraard biedt Forex, zoals elk type instrument, speciale voor- en nadelen. Deze worden in het onderstaande overzicht vervat:

-

De Forexmarkt is de meest liquide markt ter wereld

-

Forex is tijdens werkdagen bijna 24 uur verhandelbaar

- Mogelijkheid om valutarisico in de portefeuille te hedgen

-

Geen centrale beurs

-

Het inschatten van twee valuta’s ten opzichte van elkaar is nodig

- Valutarisico

Appreciatie

Waardevermeerdering van een valuta als gevolg van de stijgende marktvraag.

Biedprijs

De prijs waartegen een handelaar bereid is een valuta te kopen.

Depreciatie

Een daling van de waarde van een valuta als gevolg van marktwerking.

Foreign Exchange (Forex)

Forex is de gelijktijdige aankoop van de ene valuta en de verkoop van een andere valuta. Deze markt kent de grootste handelsvolume ter wereld.

Hedgen

Een hedgetransactie is een aan- of verkoop van een financieel product, met als doel de mogelijke verliezen als gevolg van prijsschommelingen af te dekken. Wat de valutatransacties betreft zou het een bescherming moeten bieden tegen wisselkoersschommelingen.

Hefboom

Beleggen met een hefboomwerking is een techniek die de belegger in staat stelt om met geleend geld versnelde winsten te behalen. Houd er echter rekening mee dat de mogelijke verliezen waarschijnlijk ook toenemen.

Laatprijs

De prijs waartegen een handelaar bereid is een valuta te verkopen.

Liquiditeit

Liquiditeit beschrijft de mate waarin een valuta snel gekocht en verkocht kan worden in de markt met een minimale tot geen invloed op de prijsstabiliteit.

Longpositie

Een positie die profiteert van een stijging van de marktprijs. Een aangekochte valutapositie is een longpositie.

Margin

Het vereiste eigen vermogen dat een belegger moet storten om een bepaalde positie aan te mogen houden.

Over the Counter (OTC)

Een transactie die niet via de beurs verloopt.

Overnight

Een positie die open blijft tot de volgende handelsdag.

Rente

Vergoeding die betaald moet worden voor het lenen van geld.

Speculatie

Speculatie heeft betrekking op het uitvoeren van een financiële transactie met als doel een aanzienlijke winst, maar waarmee tevens een aanzienlijk risico wordt aangegaan op waardeverlies.

Short positie

Een positie die profiteert van een dalende marktprijs een verkochte valutapositie is een shortpositie.

Tegenpartij

Eén van de deelnemers aan een financiële transactie.

Valuta

Elke vorm van geld uitgegeven door een overheid of centrale bank dat wordt gebruikt als wettig betaalmiddel en als basis voor de handel.

Valutapaar

Een valutapaar wordt altijd voorgesteld als een opeenvolging van twee valuta’s gescheiden door een punt: [Valuta1].[Valuta2].

Volatiliteit

Volatiliteit is een statistische maatstaf van prijsfluctuaties. De standaardafwijking van de prijzen wordt vaak gebruikt om de prijsvolatiliteit te meten.

Wisselkoers

Door de monetaire autoriteiten vastgestelde koers voor een of meer valuta’s.